イーサリアムは暗号通貨市場でビットコインに次ぐ第二の資産であり、その投資価値は広く注目されています。しかし、今回の市場ではイーサリアムのパフォーマンスはビットコインに遠く及ばず、2024年10月以降、ビットコインの価格は前回のブルマーケットの高値を突破し、連続して新高値を記録し、2ヶ月足らずのうちに10万ドルの大台をクリアしました。一方、ETHの価格は同時期に平凡な動きに終始し、2021年の歴史的高値には到達せず、一時2000ドルを下回る場面もありました。MEXCプラットフォームによると、ETH/USDT現物の価格は2025年8月7日17:00(UTC+8)に3700USDT前後で、最高値からは24%の差があります。

そのため、市場では2025年にETHへの投資が価値があるのか、ETHの価格が再び新高値を記録できるのかという疑問が消えません。ETHへの投資価値を分析するため、本稿ではETH/BTCの価格レートの変動を基に、その相対価値、市場動向、潜在的な展望を評価します。

1.どのように理解すればよいかETH/BTCの価格レート?

ETH/BTCの価格レートはイーサリアムのビットコインに対する価格比率を示し、1つのETHを購入するのに必要なBTCの量を示します。これは、2つの主要な暗号資産間の相対的な強さ関係を反映しており、投資家がETHの価値変動を評価するための重要な指標です。

ETH/BTC価格の意義:

- ETH/BTCのレート上昇:ETHの価格パフォーマンスがBTCを上回り、ETHに流入する市場資金の増加がBTCを上回っています。

- ETH/BTCのレート下降:BTCの価格パフォーマンスがETHを上回り、ETHに流入する市場資金の増加がBTCを下回っています。

2.振り返りETH/BTCの価格レートの歴史的なパフォーマンス

2.1 ETH/BTCの価格レート歴史的トレンド分析

- 2017年のブルマーケット:

- ETH/BTCの価格レートは0.02(2017年初)から0.15(2017年中)に急上昇し、ETHはこの期間にBTCを大幅に上回りました。

- 原因:イーサリアムエコシステムの台頭(ICOブームなど)が大量の資金流入を引き起こしました。

- 2018年のベアマーケット:

- ETH/BTCのレートは約0.025に大幅に下落し、ETHは相対的にBTCに対してパフォーマンスが乏しかった。

- 原因:ICOバブルの崩壊によりETHの需要が急減しました。

- 2020-2021年のDeFiブーム:

- ETH/BTCのレートは2020年初頭の0.02から2021年5月の0.08に上昇しました。

- 原因:DeFiエコシステムとNFT市場の爆発的な成長がイーサリアムの需要を押し上げました。

- 2022年の暗号の冬:

- ETH/BTCのレートは0.05-0.07の範囲で変動しました。

- 原因:マクロ経済の引き締めと市場の信頼感の低下によりBTCがより安全資産と見なされました。

2.2 ETH/BTCの価格レートの現在のトレンド(2023-2025年)

ETH/BTCの価格レートは最近安定したパフォーマンスを示しており、主に以下の要因に影響されています:

- イーサリアム2.0アップグレードの完了(2022年9月):イーサリアムは成功裏にプルーフ・オブ・ワーク(PoW)からプルーフ・オブ・ステーク(PoS)に移行し、エネルギー消費を削減し、長期的な発展の可能性に対する楽観的見通しを呼び起こしました。

- マクロ経済環境:ビットコインは経済的不確実性の中で「デジタルゴールド」として見なされ、リスク回避資金を引き付ける一方、ETHはその適用エコシステムの発展に依存しています。

- DeFiとNFTの復活:市場の感情が回復するにつれ、ETHの使用シーン(スマートコントラクトやDeFi、NFTなど)が需要を促進する可能性があります。

MEXCプラットフォームによると、ETH/BTC現物の価格は2025年8月7日17:00(UTC+8)に0.032前後で、2021年11月のレートの高点から64%の差があります。

3.通じてETH/BTCの価格レートどのような変化に注目すべき情報があるのでしょうか?

3.1 ETH投資の核心価値

ETH/BTCの価格レートはETHの投資価値を評価するための重要な指標であり、以下の視点から分析する必要があります:

- 技術的発展

- 市場の需要

- ビットコインは主に「価値貯蔵」資産と見なされており、ETHは広範な適用シナリオによりより多くの実需に押されている。

- DeFi、NFTなどのエコシステムが成長を続けるなら、ETHはETH/BTC比率でより大きな優位性を占める可能性がある。

- 資金の流動

- ETH/BTC価格レートの変動は市場の感情の変化と関連していることが多い。

- 強気市場では、投資家はETHなどの高成長資産を選ぶ傾向があり、ETH/BTCは上昇する。一方、弱気市場では資金がBTCなどの避難資産に戻る。

3.2 ETH/BTCレートの重要な観察ポイント

投資家は以下の指標を通じてETHが投資に値するかどうかを判断できる:

- ETH/BTCレートの長期的なトレンド

- もしレートが長期的上昇トレンドにあるなら、ETHの市場での地位が徐々に強化されていることを示している。

- もしレートが持続的に下落する場合、ETHが競争の中で優位性を失っている可能性を示唆する。

- 技術アップグレードの進展

- イーサリアムネットワークのアップグレード計画(スケーラビリティの向上、費用の最適化など)に注目し、これらはETHの需要と価格に直接影響を与える。

- マクロ経済環境

- もし市場がリスク回避モードに入れば、BTCはより優れたパフォーマンスを示し、ETH/BTCは下落する可能性がある。

- リスク志向が回復する際、ETHはBTCを上回る可能性がある。

- オンチェーンデータ分析

- ETHのアクティブアドレス数、取引量、ロックされた総価値(TVL)などのオンチェーンデータは、そのエコシステムの活発度を反映できる。

- BTCのオンチェーン指標と比較し、資金の流れを判断する。

4.2025年ETHは投資に値するか?

上記で言及したいくつかのデータを考慮し、さらに詳しい分析ができる。

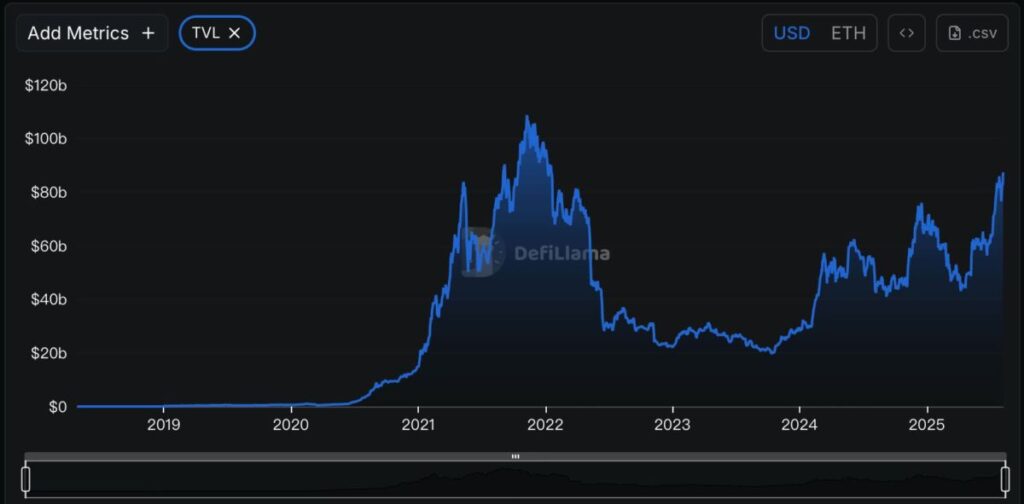

4.1 TVL分析:TVLとは何か?TVLの変化は何を意味するのか?

TVL(Total Value Locked)はイーサリアムエコシステムにおけるDeFiプロトコルの主要指標で、イーサリアムネットワークにロックされた資産の総価値を指す。TVLはユーザーのイーサリアムネットワーク及びそのアプリケーション(貸付、DEX、流動性マイニングなど)への信頼度を反映している。

- 歴史的トレンド:

- 2020-2021年の強気市場: DeFiの台頭により、ETHのTVLは50億ドル未満から1000億ドルを超えるまで急増した。

- 2022-2023年の弱気市場: 暗号市場は低迷しているが、イーサリアムは依然TVLの主導的地位を維持し、約50%-60%のシェアを占めている。

- 2025年の潜在的なトレンド:

- Layer 2ソリューションの影響: ArbitrumやOptimismなどのイーサリアム拡張ソリューションの台頭は、更に資金をイーサリアムエコシステムに引き寄せ、TVLをの成長を促進する。

- DeFi 2.0と新興アプリケーション: 新しいDeFiプロトコル(収益最適化ツール、分散型デリバティブ)やGameFi、SocialFiなどの新しい分野は、更に多くのロック需要をもたらす可能性がある。

2025年8月8日現在、defillamaデータによると、イーサリアムのTVLは873億ドルに達し、2023年10月の200億ドルから300%以上の増加を見せている。

- 具体的なデータ予測:

- もし2025年に暗号市場が新たな強気市場に入るなら、イーサリアムのTVLは前回の強気市場の高値に戻る、あるいは1500億ドルを突破する可能性がある;

- 市場が横ばいのままでも、イーサリアムはDeFiにおける主導的地位を維持し、TVLのシェアは50%以上を維持する可能性がある。

4.2 オンチェーンアクティブアドレス数とは何か?

アクティブアドレス数は、一定期間内にイーサリアムネットワーク上で取引に参加したアドレスの数を指す。この指標はネットワークのユーザー活発度と全体のエコシステムの利用状況を反映できる。

- 歴史的なパフォーマンス:

- イーサリアムのアクティブアドレス数は、2017年のICOブーム、2020年のDeFiの台頭、2021年のNFTの爆発の期間において顕著な上昇トレンドを示している。

- 2022-2023年の弱気市場期間中、アクティブアドレス数は若干減少したが、依然として数十万のデイリーアクティブレベルを維持している。

- 2025年の潜在的なトレンド:

- Layer 2スケーラビリティの向上: Layer 2技術は取引コストを低減し、より多くのユーザーが積極的に参加することを引きつける可能性がある。

- 多様化エコシステム: DeFi以外でも、NFT、GameFi、SocialFiなどの新しい分野のユーザーが増加することで、オンチェーンの活発度が向上する。

- 世界的な採用率: イーサリアムのアプリケーション(支払い、身分証明など)が複数の国で増加するにつれて、アクティブアドレス数は引き続き増加する可能性がある。

- 2025年のデータ予測:

- デイリーアクティブアドレス数は現在の約40万から徐々に60万〜80万に増加する可能性がある;

- 月間アクティブアドレス数は3000万を突破する可能性があります。

ETHチェーン上のアクティブアドレス数の変化を観察することで、最終的な投資判断に対して一定の補助効果を提供することができます。たとえば、ETHチェーン上のアクティブアドレス数の増加は、ユーザーベースの拡大を示しており、エコシステムがさらに繁栄し、多くのユーザーが参加することでETHの需要が増加し、価格の上昇を支持する可能性があります。

4.3 ETH現物ETFとは何ですか?

ETH現物ETFは、伝統的な機関投資家や個人投資家が金融市場を通じて直接ETHに投資できる投資ツールであり、実際の暗号資産を保有したり管理したりする必要がありません。これにより、イーサリアム市場に大量の資金流入をもたらすことができます。2024年5月24日、SECは初めて米国で上場される8つのイーサリアム現物ETFを承認しました、これにはブラックロック、フィデリティ、グレイスケール、ビットワイズ、バンエック、アーク・インベスト、インベスコ・ギャラクシー、フランクリン・テンピルトンが含まれています。

- 歴史的背景:

- 2021年にビットコイン現物ETFが導入され、暗号市場に大量の資金を注入し、BTC価格を押し上げました。

- 2023年、ETH現物ETFの申請と承認は次第に市場の注目を集めるようになりました。

- 2025年の潜在的なトレンド:

- 機関投資家の資金流入: 伝統的な機関(年金、ヘッジファンドなど)は、ETH現物ETFを利用してイーサリアム資産を配置し、大規模な資金流入をもたらす可能性があります。

- 個人投資家の参加度の向上: ETFは個人投資家の投資門戸を広げ、ETHの潜在的な投資者層をさらに拡大します。

有名メディアによれば、Cointelegraphが報じたところによると、2025年7月中旬以降、現物イーサリアムETFは連続20日間資金の純流入を記録し、54億ドルの月間流入の記録を樹立しました。資金の流入はETHの供給を減少させる可能性があり(ロック需要による)、これにより価格が上昇する要因となります。

5.2025年投資ETHのリスク注意喚起

5.1 市場競争:

新興ブロックチェーン(Solana、Avalanche、Polygonなど)の台頭はイーサリアムに挑戦をもたらします。

もしイーサリアムが技術とエコシステムの先進性を維持できなければ、市場シェアが低下する可能性があります。

5.2 マクロ経済的圧力:

経済が厳しくなったり市場が恐慌に陥ったりすると、ビットコインは避難資産としてより魅力的になり、資金がイーサリアムから流出する可能性があります。

5.3 為替レートの変動:

ETH/BTCの為替レートは市場の感情の極端な変動に影響される可能性があり、リスク回避型の投資家には適していません。

おすすめの読み物:

- なぜMEXCの契約取引を選ぶのか?MEXC契約取引の利点と特徴を詳しく知り、契約分野での優位性を確保しましょう。

- 契約取引操作ガイド(アプリ版)アプリ版契約取引の操作手順について詳しく説明し、簡単に始められるようにし、契約取引を楽しむことができます。

現在、MEXCプラットフォームでは特別に 0手数料キャンペーンが開始されました。このキャンペーンに参加することで、ユーザーは取引コストを大幅に削減し、「もっと節約し、もっと取引し、もっと稼ぐ」という目標を本当に実現できます。MEXCプラットフォームでは、このキャンペーンを利用して低コストの取引を楽しむことができるだけでなく、市場の動向を常に追い、わずかな投資機会を見逃さずに、富の増加の旅を始めることができます。

MEXCに参加して今日から取引を始めましょう