В этой статье в найдете четыре ключевых способа пережить циклический спад криптовалюты: кака бороться с синдромом упущенных возможностей и выстроить план инвестирования

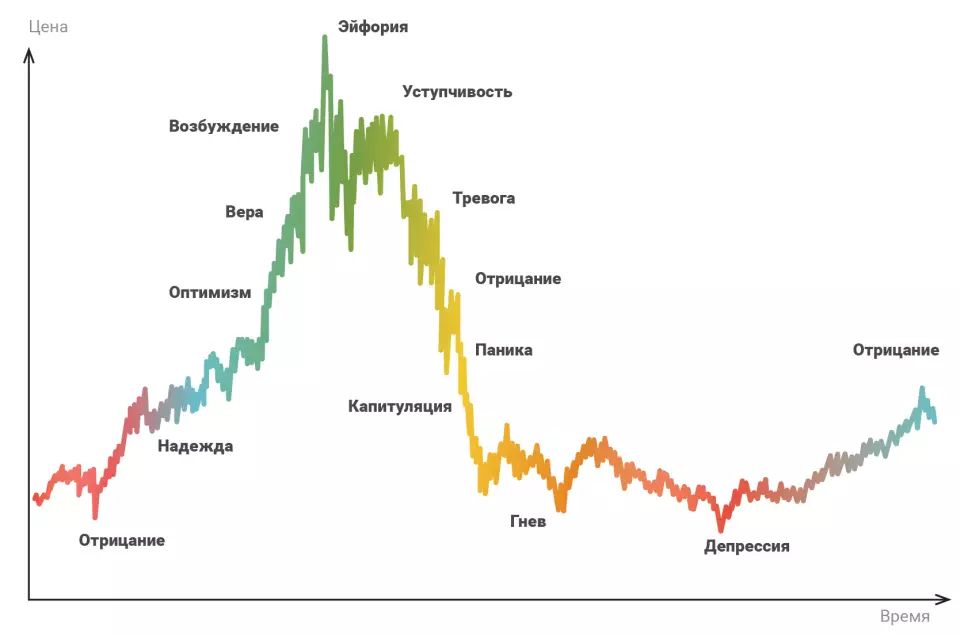

Криптовалютный рынок — это арена, где эмоции, технологии и финансы сталкиваются в непрерывной борьбе. С момента появления Биткоина в 2009 году он прошел через множество циклов: от эйфорических взлетов до болезненных падений. Эти циклы, известные как бычьи и медвежьи рынки, стали неотъемлемой частью криптоэкосистемы. Однако для многих инвесторов и трейдеров медвежьи периоды — это время стресса, неуверенности и соблазна принять импульсивные решения. Как пережить циклический спад криптовалюты, минимизировать потери и даже использовать его в свою пользу? В этой статье мы разберем четыре ключевых стратегии, которые помогут вам справиться с синдромом упущенных возможностей (FOMO), избежать паники под влиянием страха, неуверенности и сомнений (FUD) и выстроить план действий для долгосрочного успеха.

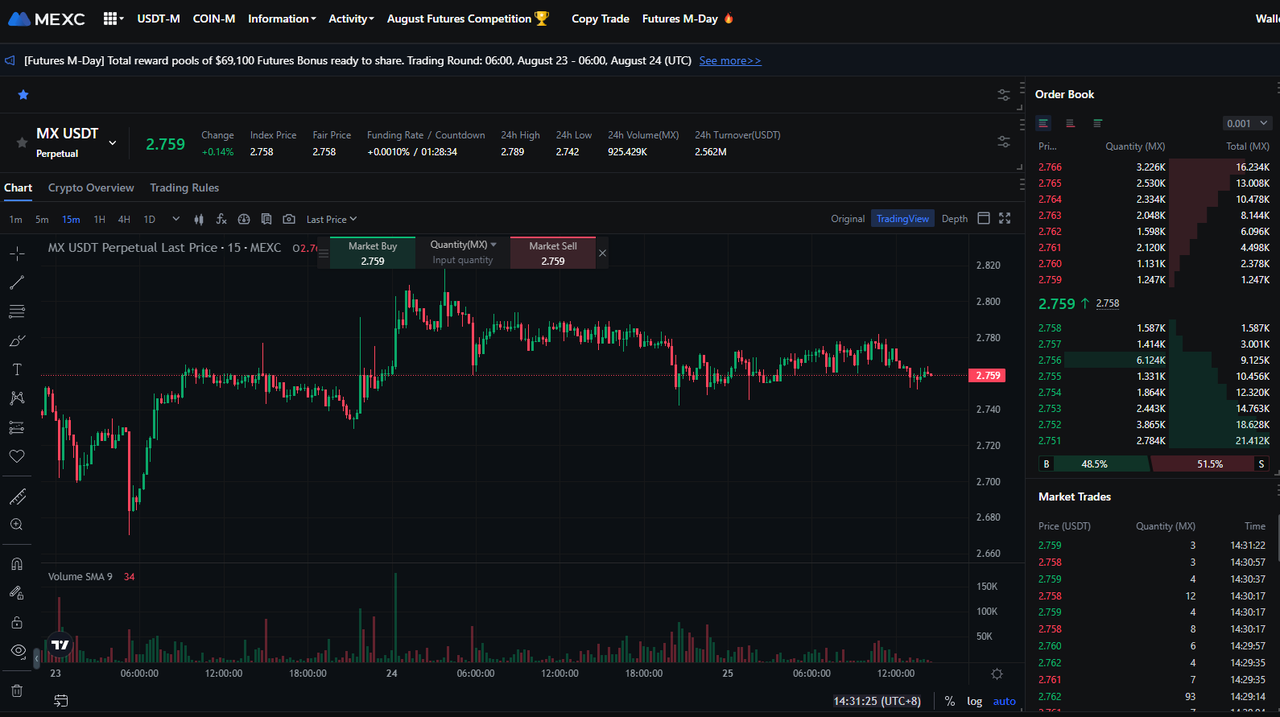

Мы опираемся на опыт ведущих платформ, таких как MEXC, которая предоставляет пользователям инструменты для торговли, стейкинга и управления активами даже в условиях падения рынка. Эта статья — не просто теоретический обзор, а практическое руководство, которое поможет вам не только выстоять, но и подготовиться к следующему росту. Давайте начнем с понимания, почему планирование — ваш первый шаг к успеху.

Почему важно планировать заранее

Криптовалюты — это не просто инвестиционный инструмент, а целая философия управления рисками в условиях крайней волатильности. Цены на активы могут взлететь на 50% за день или упасть на 30% за несколько часов. Причины таких движений разнообразны: от макроэкономических событий, таких как повышение процентных ставок ФРС США, до новостей о регулировании или даже хакерских атак на крупные биржи. Например, в мае 2021 года рынок обрушился после того, как Китай ужесточил политику в отношении майнинга, а в ноябре 2022 года крах биржи FTX вызвал панику, уронив Биткоин с $20,000 до $16,000 за неделю.

Без плана вы становитесь заложником эмоций. Паническая продажа на дне (капитуляция) или покупка на пике краткосрочного подъема из-за FOMO — классические ошибки, которые приводят к потерям. Планирование заранее позволяет вам:

- Определить уровень риска, который вы готовы принять.

- Установить четкие точки входа и выхода из позиций.

- Подготовиться к неожиданным событиям, сохраняя капитал и нервы.

Платформы вроде MEXC упрощают этот процесс, предлагая аналитические инструменты, такие как графики TradingView, уведомления о ценах и исторические данные. Однако успех зависит не только от технологий, но и от вашей способности следовать стратегии. Давайте разберем четыре способа, которые помогут вам пережить спад и выйти из него с прибылью.

Способ 1: Избегайте FOMO и FUD — сохраняйте хладнокровие

Что такое FOMO и FUD?

Эмоции — главный враг инвестора на крипторынке. Два термина, которые вы обязательно встретите, — это FOMO и FUD:

- FOMO (Fear of Missing Out) — страх упустить возможность. Это чувство возникает, когда вы видите, как активы растут, а вы остаетесь в стороне. В медвежьем рынке FOMO может проявляться в попытках «поймать нож» — купить актив на краткосрочном подъеме, который часто заканчивается новым падением.

- FUD (Fear, Uncertainty, Doubt) — страх, неуверенность и сомнения. Негативные новости, слухи или манипуляции могут заставить вас продать активы по низкой цене, фиксируя убытки.

Реальные примеры

- FOMO в действии: В декабре 2017 года Биткоин достиг $20,000, и тысячи новичков бросились покупать его на пике. Через месяц цена упала до $6,000, оставив многих с убытками.

- FUD в действии: В мае 2021 года твит Илона Маска о приостановке приема Биткоина в Tesla вызвал падение рынка на 15% за сутки. Многие продали активы в панике, а цена вскоре восстановилась.

Как справляться с эмоциями?

Эмоциональная устойчивость — это навык, который можно развить. Вот несколько шагов:

- Ограничьте информационный шум. Соцсети, такие как Twitter (X), полны громких заявлений и прогнозов. Проверяйте информацию через надежные источники: блоги бирж (например, MEXC Blog), официальные анонсы проектов или данные блокчейн-аналитики вроде Glassnode.

- Установите правила. Решите заранее, при каком уровне убытков или прибыли вы закроете позицию. Например, вы можете настроить стоп-лосс на -10% или тейк-профит на +25%. Это снимает необходимость импульсивных решений.

- Доверяйте анализу. Проведите собственное исследование (DYOR — Do Your Own Research). Изучите фундаментальные показатели проекта (команда, технология, партнерства) и технический анализ (уровни поддержки и сопротивления).

- Ведите дневник трейдера. Записывайте свои сделки, эмоции и выводы. Это поможет вам учиться на ошибках и укреплять дисциплину.

Инструменты MEXC для контроля эмоций

На MEXC доступны индикаторы, такие как RSI (индекс относительной силы) и MACD, которые помогают объективно оценивать рынок. Например, если RSI показывает перекупленность (>70), это может быть сигналом к продаже, даже если вы чувствуете FOMO. Уведомления о ценах также позволяют не пропустить ключевые уровни без необходимости постоянно следить за графиком.

Сохранение хладнокровия — это основа, на которой строятся все остальные стратегии. Теперь перейдем к практическому способу стабилизировать ваши инвестиции.

Способ 2: Используйте усреднение стоимости (DCA) для стабильности

Что такое DCA?

Dollar-Cost Averaging (DCA) — это стратегия постепенного инвестирования фиксированной суммы в актив через регулярные промежутки времени, независимо от его цены. Например, вы можете выделять $100 в неделю на покупку Биткоина или Ethereum.

Почему DCA работает в медвежьем рынке?

Когда рынок падает, вы покупаете больше монет за те же деньги. Это снижает среднюю стоимость ваших активов и уменьшает риск «купить дорого, продать дешево». Когда рынок восстановится, вы окажетесь в плюсе, даже если не угадали точное дно.

Подробный пример

Предположим, вы инвестируете $100 в Биткоин каждую неделю в течение трех месяцев:

- Неделя 1: Цена $20,000, вы покупаете 0.005 BTC.

- Неделя 2: Цена падает до $18,000, вы покупаете 0.00556 BTC.

- Неделя 3: Цена опускается до $16,000, вы покупаете 0.00625 BTC.

- Неделя 4: Цена $15,000, вы покупаете 0.00667 BTC.

- Неделя 5: Цена $14,000, вы покупаете 0.00714 BTC.

- Неделя 6: Цена начинает расти до $16,000, вы покупаете 0.00625 BTC.

Итог за 6 недель: вы вложили $600 и купили 0.03687 BTC. Средняя стоимость составила $16,279 за BTC. Если цена вернется к $20,000, ваш портфель будет стоить $737,40 — прибыль $137,40.

Преимущества и недостатки

- Плюсы:

- Снижает эмоциональный стресс, так как вам не нужно угадывать дно.

- Дисциплинирует инвестиции.

- Эффективна для долгосрочных инвесторов.

- Минусы:

- Не дает быстрой прибыли в затяжном спаде.

- Комиссии за частые покупки могут «съесть» часть дохода.

Как оптимизировать DCA?

- Выберите надежную платформу. MEXC предлагает торговых ботов для автоматизации DCA. Вы задаете сумму, интервал (ежедневно, еженедельно) и актив, а бот делает все за вас.

- Анализируйте рынок. Хотя DCA не требует точного тайминга, покупка на уровнях поддержки (например, $15,000 для Биткоина в 2022 году) может улучшить результат.

- Снижайте комиссии. На MEXC спотовая торговля идет с нулевой комиссией, что делает DCA особенно выгодной.

Исторически DCA доказала свою эффективность. Например, инвесторы, которые использовали эту стратегию с 2018 по 2020 год, вышли в плюс после бычьего рынка 2021 года, несмотря на спад до $3,200 в 2018-м.

Способ 3: Диверсифицируйте портфель и ищите возможности

Почему диверсификация важна?

Ставка на один актив — это игра в рулетку. Даже Биткоин, лидер рынка, может терять 70-80% стоимости в медвежьем цикле. Диверсификация распределяет риски и открывает доступ к новым возможностям, которые появляются даже в условиях спада.

Как правильно диверсифицировать?

- Крупные монеты (50-70% портфеля): Биткоин и Ethereum — «безопасные гавани» крипторынка. Они первыми восстанавливаются после спадов.

- Альткоины с потенциалом (20-40%): Ищите проекты с реальным применением. Например, Polygon (MATIC) для масштабирования Ethereum или Chainlink (LINK) для оракулов.

- Стейблкоины (10-20%): USDT, USDC или BUSD сохраняют капитал в периоды волатильности, позволяя вам дождаться лучших точек входа.

Возможности в медвежьем рынке

Медвежий рынок — это время распродаж. Проекты, переоцененные в бычьи периоды, падают до разумных уровней, а новые токены с сильными fundamentals становятся доступны по низким ценам. Примеры:

- Aptos (APT): После листинга на MEXC в 2022 году показал рост на 50% в течение месяца, несмотря на общий спад.

- Arbitrum (ARB): Токен масштабируемого решения для Ethereum стал хитом 2023 года.

Как искать перспективные активы?

- Изучайте Whitepaper. Убедитесь, что проект решает реальную проблему.

- Следите за сообществом. Активные разработчики и поддержка в Discord или Telegram — хороший знак.

- Участвуйте в событиях. MEXC регулярно проводит Launchpool и Kickstarter, где можно получить токены за стейкинг или выполнение заданий.

Пример диверсифицированного портфеля

- $5,000 капитала:

- 60% ($3,000) — Биткоин и Ethereum.

- 30% ($1,500) — MATIC, LINK, APT.

- 10% ($500) — USDT для гибкости.

Если рынок упадет на 20%, крупные монеты смягчат удар, а альткоины могут дать рост при восстановлении.

Способ 4: Зарабатывайте в медвежьем рынке — шорт-трейдинг и стейкинг

Шорт-трейдинг

Шорт — это способ заработать на падении цены. Вы занимаете актив у биржи, продаете его, а затем выкупаете дешевле, возвращая долг.

Подробный пример:

- Биткоин стоит $20,000. Вы занимаете 1 BTC и продаете за $20,000.

- Цена падает до $17,000. Вы покупаете 1 BTC за $17,000 и возвращаете долг.

- Прибыль: $3,000 (минус комиссии).

На MEXC доступна маржинальная торговля с плечом до 200x. Например, с $100 вы можете открыть позицию на $20,000, увеличив потенциальную прибыль (и риски).

Как минимизировать риски?

- Используйте стоп-лосс. Если цена пойдет вверх, убытки будут ограничены.

- Начинайте с малого плеча (2x-5x).

- Изучайте тренды. Медвежий рынок часто сопровождается серией нисходящих движений.

Стейкинг

Стейкинг — это пассивный доход через блокировку активов. Вы поддерживаете сеть и получаете проценты.

Пример на MEXC:

- Вы стейкаете 10 ETH по $1,200 с доходностью 5% годовых на 90 дней.

- За 3 месяца вы заработаете 0.125 ETH ($150 при текущей цене).

Варианты стейкинга:

- Гибкий: Выводите активы в любой момент (доходность 1-3%).

- Фиксированный: Блокировка на 30-180 дней (доходность 5-15%).

Почему это выгодно?

- Вы зарабатываете, даже если цена падает.

- Активы остаются у вас для долгосрочного роста.

Как MEXC помогает пережить спад

MEXC — это универсальная платформа для криптоэнтузиастов. Вот как она помогает:

- Нулевые комиссии на споте: Экономия на каждой сделке.

- Фьючерсы с плечом: До 200x для шорт-трейдинга.

- Стейкинг и Launchpool: Пассивный доход и доступ к новым токенам.

- Аналитика: Инструменты для анализа и уведомлений.

- P2P-трейдинг: Покупка и продажа за фиат без посредников.

Регистрация на MEXC — это первый шаг к использованию этих возможностей.

Заключение: ваш план успеха

Медвежий рынок — это не конец, а возможность перестроиться и укрепить свои позиции. Избегая FOMO и FUD, применяя DCA, диверсифицируя портфель и зарабатывая через шорт-трейдинг или стейкинг, вы можете превратить спад в трамплин для будущих успехов. MEXC предоставляет все инструменты для реализации этих стратегий. Составьте план, действуйте дисциплинированно и помните: в криптовалютах побеждают те, кто смотрит на перспективу.

Присоединяйтесь к MEXC и начните трейдинг!

Регистрация