Author : Seeyounxtsummer-Syns

BlockMasonry

1.0 STO의 개념과 규율체계

1.1 증권 (Securities)의 개념

증권의 기본적인 개념을 이해하기 위해 자본시장과 금융투자업에 관한 법률 (이하 ‘자본시장법’이라 불린다)을 참고하도록 하겠다.

자본 시장법 제4조 (증권) 1항

증권이란? – 내국인 또는 외국인이 발행한 금융투자 상품으로서, 투자자가 취득과 동시에 지급한 금전 등 외에 어떠한 명목으로든지 추가로 지급의무(투자자가 기초자산에 대한 매매를 성립시킬 수 있는 권리를 행사하게 됨으로써 부담하게 되는 지급의무를 제외한다)를 부담하지 아니하는 것을 의미한다.

<개정 2013. 5. 28., 2015. 7. 24.>

자본 시장법 제3조 (금융투자 상품) 1항

금융투자 상품이란? – 이익을 얻거나 손실을 회피할 목적으로 현재 또는 장래 특정 시점의 금전, 그 밖의 재산적 가치가 있는 것을 지급하기로 약정함으로써 취득하는 하나의 권리로서, 그 권리를 취득하기 위하여 지급하였거나 지급하여야 할 금전 등의 총액이 그 권리로부터 회수하였거나 회수할 수 있는 금전 등의 총액을 초과하게 될 위험이 있는 것을 의미한다. <개정 2011. 7. 25., 2013. 5. 28.>

미국 증권 법 (Security of Act of 1933 )

아래 미국 증권 법 Security of Act of 1933를 참고하여 보면, 유가증권과 금융투자 상품에 대해 폭넓게 정의하고 있음을 알 수 있다.

The term “security” means any note, stock, treasury stock, security future, security-based swap, bond, debenture, evidence of indebtedness, certificate of interest or participation in any profit-sharing agreement, collateral-trust certificate, preorganization certificate or subscription, transferable share, investment contract, voting-trust certificate, certificate of deposit for a security, fractional undivided interest in oil, gas, or other mineral rights, any put, call, straddle, option, or privilege on any security, certificate of deposit, or group or index of securities (including any interest therein or based on the value thereof), or any put, call, straddle, option, or privilege entered into on a national securities exchange relating to foreign currency, or, in general, any interest or instrument commonly known as a “security”, or any certificate of interest or participation in, temporary or interim certificate for, receipt for, guarantee of, or warrant or right to subscribe to or purchase, any of the foregoing.

Investment Contract exists when there is the investment of money in a common enterprise with a reasonable expectation of profits to be derived solely from the efforts of the promoter of a third party.

유가증권이란? – 일정한 권리나 금액이 적혀있는 매매나 양도, 증여 등이 가능한 증서(화폐증권-어음 수표 등), (상품증권 -창고증권 등), 자본증권(주식, 사체 등)를 의미한다.

1923년 미국의 주가 폭락 이후 경제 재건을 위한 뉴딜 정책 추진 과정에서 재정된 미국의 증권 법을 통해 현재 통상적으로 폭넓게 사용되는 유가증권의 개념을 확인할 수 있다. 미국 증권 법의 따른 증권 (Security)이라는 용어는 유가증권 기반의 어떠한 양서, 주식, 채권, 어음, 부채 증서 및 증거물, 이익 공유 협정에 대한 담보 신뢰 증서, 전조 증서, 또는 가입서, 양도 가능한 주식, 투자 계약, 유가증권에 대한 예금증서, 석유, 가스 또는 기타 천연 광물 권리에 대한 일부 지분 등등, 이와 관련하여 체결된 유가증권으로 알려진 모두를 포함한다.

” 따라서 국내외 자본시장법상 증권의 개념은 다음과 같이 설명될 수 있다. “

이익을 얻거나 손실을 회피할 목적으로, 원금 손실 가능성에도 불구하고, 지불된 원금까지만 잃을 각오로 구매하는 권리 (투자 상품)로 설명된다. 쉬운 예시로 주식을 통해 경영권과 기업에 대한 소유권이 분리되어 있는 유한회사/주식회사와 같은 조직을 예로 들었을 때, 그 기업이 망하여도 투자자는 지불한 금액 이상의 손해를 보지 않는 일종의 투자 상품으로서 자본시장법상 증권의 개념을 이해할 수 있다.

20세기 초, 미국 내 주식 등에 대한 대중들의 투자 수요가 급증하면서 증권 발행이 성행하기 시작되었다. 당시 미국 내 대중들 사이에서는 증권의 발행 및 판매가 비교적 쉬운 방법으로 이윤을 창출할 수 있는 수단으로 인식되었지만, 동시에 정보의 비대칭, 사기, 부실 대출 증권 등 규제와 감독이 병행되지 않는 증권 매매들의 위험성 또한 시장 내 하나의 큰 문제로 인식되곤 하였다. 결국 1929년 월스트리트 대폭락 (Wall Street Crash of 1929)을 통해 미국은 대규모 피해가 발생하기 쉬운 증권의 유통, 발행, 판매에 대하여 복잡한 절차와 엄격한 제재를 가하며 1930년대 초 증권 법과 증권거래법의 제정, 증권 거래 위원의 설립 등을 통해 법적 규제와 감독을 강화하기 시작하였다. 이처럼 역사적인 증권 시장의 업 다운을 통해, 현재의 엄격한 증권 관련 법안/법령들에 대한 시스템이 구축이 완료되었으며, 현재의 자본시장법상 유통되는 증권시장의 개념을 확인할 수 있다.

1.2 증권의 종류

위 정의된 유가증권은 표상하는 재산적 권리의 경제적 성질의 따라 다음 세 가지로 구분될 수 있다.

- 화폐증권 – 화폐에 대한 청구권을 표상하는 유가증권 – 어음, 수표

- 상품증권 – 재화의 소유권을 표상하는 유가증권 – 선하증권, 창고증권

- 자본증권 – 출자의 사실과 출자자의 권리를 표상하는 유가증권 – 주식, 채권

증권거래법상 유가증권의 6가지 종류

채무증권: 국채, 사채 등 지급 청구권이 표시된 것

지분증권: 주권(주식), 신주인수권 등 출자지분 또는 출자지분을 취득할 권리가 표시된 것

수익증권: 신탁의 수익권이 표시된 것

투자계약증권: 특정 투자자가 그 투자자와 타인(다른 투자자를 포함) 간 공동사업에 금전 등을 투자하고 주로 타인이 수행한 공동사업의 결과에 따른 손익을 귀속 받는 계약상의 권리가 표시된 것

파생결합증권: 기초자산의 가격·이자율ㆍ지표·단위 또는 이를 기초로 하는 지수 등의 변동과 연계하여 미리 정하여진 방법에 따라 지급하거나 회수하는 금전 등이 결정되는 권리가 표시된 것

증권예탁증권: 증권을 예탁 받은 자가 그 증권이 발행된 국가 외의 국가에서 발행한 것으로서 그 예탁 받은 증권에 관련된 권리가 표시된 것

투자 계약 증권 (Investment Contract) VS 하위 테스트 (Howey Test)

가상 자산의 증권화에 가장 많은 부분을 차지하는 것이 바로 투자계약 증권 (Investment Contract)이다. 미국의 경우 미연방 대법의 판례와 해석에 의해 그 정의가 확립되었다. 미국의 경우 증권 법과 증권거래소법에서 유가증권에 대해 폭넓게 정의하며 그 개념에 대해 많은 예시를 열거하고 있음을 알 수 있었다. STO와 관련된 가상 자산 관련 법안과 관련하여 주로 문제가 되는 것은 Investment Contract, 즉 투자 계약 증에 경우 주로 문제가 된다. 유가증권에 대한 투자 계약이 무엇인지 구체적으로 정의되지 않기 때문에, 미연방대법의 해석에 의해 그 정의와 요건이 확립되었다.

실제로 2019년 미국 증권 거래 위원회(Securities and Exchange Commission, SEC)를 통해 「디지털 자산의 투자 계약 분석 프레임워크(Framework for ‘Investment Contract’ Analysis of Digital Assets)」의 “가상 자산의 증권성은 하위 테스트(Howey Test)에 따라 판단하여야 한 다라 발표하였다. 따라서 아래 각각의 Howey Test와 투자계약증권 판례와 그 정의와 개념에 대한 비교를 통해 투자계약 증권 형태의 가상 자산의 토큰 증권성에 대해 그 개념을 조금은 이해할 수 있을 것이다.

Howey Test

Investment Contract exists when there is the investment of money in a common enterprise with a reasonable expectation of profits to be derived solely from the efforts of the promoter of a third party.

- 돈이 투자될 경우 (Investment of Money)

- 그 돈이 공동의 사업에 쓰이게 될 경우 (In a common enterprise)

- 타인의 노력에 따라 수익이 발생할 경우 (derived from the efforts of others)

- 투자에 따른 이익을 기대할 수 있을 경우 (Reasonable expectation of profits)

투자계약증권

특정 투자자가 그 투자자와 타인(다른 투자자를 포함) 간 공동사업에 금전 등을 투자하고 주로 타인이 수행한 공동사업의 결과에 따른 손익을 귀속 받는 계약상의 권리가 표시된 것

- 공동사업 : 수평적 혹은 수직적으로 수익 관련성이 있는 경우

- 금전 등을 투자 : 돈 또는 유사한 것을 투자 한 경우.

- 주로 타인이 수행 : 사업의 성공 여부가 발행인에 달려있음.

- 사업의 결과에 따른 손익을 귀속 받는 계약상의 권리 : 수익 분배 약속

위 비교를 통해 Howey Test에서는 증권성에 대해 Money라는 단어를 통해 그 개념을 확립하여 설명하고 있다. 하지만 실제로 미국 내부 수차례의 판례 등을 통하여, 돈 외 가상 자산 또한 자산이 가지는 증권성에 있어 그 개념이 확대 적용될 여지가 있다. 그렇다면 정확히 STO (토큰 증권 발행)이란 무엇인지 알아보도록 하겠다.

1.3 STO (Security Token Offering)

STO(토큰 증권 발행)은 디지털 자산 산업과 증권 산업의 융합을 의미하며, 기존 전통적인 증권 시장의 한계를 극복하기 위해 분산 원장 기술인 DLT(분산 원장 기술), 블록체인 기술 기반으로 디지털화(Digitalisation) 된 자본시장법상의 증권을 발행하는 것을 의미한다. 기존 국내에서는 증권형 토큰, 시큐리티 토큰, 보안 토큰 등 여러 가지 명칭이 사용되었으나, 금융위원회의 합의 과정에 따라 토큰 증권으로 현재 그 명칭이 통일되었다. STO의 명확한 개념적 이해를 위해, S(Security), T(Token), O(Offering)의 각각의 개념에 대해 알아보도록 하겠다.

1. S (Security)

STO의 S는 앞서 설명한 것처럼, 자본시장법상 증권을 의미한다. 주로 채권과 같이 지급 청구권이 표시되어 있는 채무 증권, 증권 예탁 증권, 또는 수익증권 등이 대표적이며, 최근 가상 자산의 STO와 관련하여, 공동 사업에 금전 등을 투자하고 결과에 따라 손익을 귀속 받는 권리가 표시된 투자계약 증권도 그중 하나이다.

따라서, STO의 S는 주로 자본시장법상의 증권이며 자세히는 앞서 자세히 기술된 수익증권 또는 투자계약증권이 대부분임을 알 수 있다. 해외의 토큰 증권 규제 방향성은 현재 현행법상 한국의 ST와는 조금의 차이를 가지고 있다. 현재 한국에서 운용되고 있는 크립토 회사에 발행되는 증권은 현행법상 명확한 규제의 부재로 인해 토큰 증권으로 인정받을 수 없기 때문이다.

반면 미국 또는 유럽의 토큰 증권 규제 방향성은 기존의 법률안에서 토큰 증권을 발행하는 방향성과 그 가이드라인이 과거부터 확립되어 적용되고 있음을 확인할 수 있다. 2017년 미국은 최초의 토큰 증권(블록체인 캐피털)을 발행하였으며, Regulation D(사모 규정)을 통해 규제 영역 내에서 토큰 증권 발행이 가능하다. 추가적으로 유럽 또한 제도권 안에서, 현재 800만 유로까지는 증권 신고서 없이 토큰 증권을 발행할 수 있다.

이러한 자본시장법상 규제 대상인 토큰 증권은 기존의 확립된 제도와 관심을 통해 유럽 및 미국에서 이미 토큰 증권 가이드나 자산에 대한 조각 투자 가이드라인을 통해 새로운 시장을 형성하고 있음을 알 수 있다. 특히, 미국에서는 국채의 토큰화, 크립토 회사의 토큰 증권 발행, RWA(실물 자산)의 토큰화와 같은 다양한 적용 사례들이 명확한 규제 가이드라인 안에서 진행되고 있는 반면, 토큰 증권의 법규에 대한 명확한 가이드라인이 없는 국내에서는 비교적 많은 적용점들이 나타나지 않는 것을 알 수 있다.

2. T (Token)

토큰 (T) 증권의 골자는 토큰이 아닌 증권이다. 다시 말해, 토큰화된 가상 자산 증권성의 가장 주된 포인트는 토큰화의 개념이 아닌, 증권의 개념이 강조된다. 이는 종종 혼동되는 토큰과 코인의 개념적 차이를 통해 이해할 수 있다. 이미 기존의 탈 중앙화되어 있는 블록체인 위에서 발행되어, 비트코인과 같이 주로 결제 목적으로 사용되거나 Dapps과 같은 블록체인 플랫폼 안에서 작동하는 서비스를 이용할 때 필요한 이더리움은 실제로 토큰에 해당되지 않는다.

디지털 가상 자산 업계에서는 일반적으로 가상 자산을 크게 3가지 부류로 나눌 수 있다.

지급 결제형 토큰: 재화 또는 용역을 구매할 때 지불하는 법정 화폐처럼 교환의 매개 수단으로 사용되는 디지털 자산을 의미한다. 주로 금전적 가치 전달을 위한 가상 자산 기능을 목적으로 하는 것으로, 토큰 그 자체의 경제적 가치에 의해 사용되는 BTC와 같은 것을 지급 결제형 토큰이라 정의할 수 있다.

유틸리티 토큰 : Dapps과 같은 블록체인 기반의 플랫폼 안에서 작동하는 서비스를 이용할 때 수용되는 디지털 자산을 의미한다.

증권형 토큰 : 부동산, 선박업, 동산, 실물 자산, 주식 채권, 어음 등의 금융투자상품을 블록체인 기반의 토큰에 연동한 디지털 자산을 의미한다.

유틸리티 토큰 VS 유틸리티 코인

코인은 기본적으로 자체 블록체인 네트워크 (메인 넷)에서 발행 및 유통된다. 이더리움 (ETH) 비트코인 (BTC)는 각각의 블록체인 네트워크 안에서만 발행되고 유통된다. 다시 말해 블록체인 네트워크 상에서 이더리움을 비트코인 네트워크를 통해 다른 누군가에게 전송하는 것은 불가능하다는 의미이다. 따라서 이러한 네트워크에 종속된 형태의 가상 자산을 우리는 코인이라 정의한다.

반면 토큰은 실제로 자체적인 메인넷 즉 유통되는 블록체인 네트워크가 없다. 그렇기에 스테이블 코인 (USDT, USDC)와 같은 스테이블 코인은 사실상 코인이 아닌 여러 블록체인 네트워크에서 발행되고 유통되는, 하나의 블록체인 네트워크를 통하지 않고도 전송 및 결제가 가능한 토큰으로 그 개념을 정의할 수 있다.

위 기술된 유틸리티 토큰의 경우 더 자세히는, 이더리움과 같은 자체적인 블록체인 위에서 종속되어 유통및 발행되는 것을 우리는 유틸리티 코인이라 정의한다. 반면 유틸리티 토큰이란, 독립적인 블록체인 기반의 플랫폼을 가지지 않고, 다른 블록체인 기반의 플랫폼상에서 스마트 컨트랙트 또는 디앱의 형태로 작동 및 호환할 수 있는 모든 종류의 디지털 토큰을 의미한다.

증권 VS 토큰

현재 증권은 다양한 형태로 정의되고 있으며, 서면으로 기재된 형태의 증권은 실물 증권이며, 분상원장 시스템인 블록체인 위에 기재되는 형태의 증권은 전자증권이다. 2019년 한국 정부는 전자증권 제도를 도입하여, 상장사의 실물증권을 금지하고 전자증권을 통해서만 주식, 채권등의 증권을 발행 및 유통할 수 있는 법안을 개정하였다.

반면 토큰 증권의 골자는 증권이다. 증권형 토큰이란 부동산, 선박업, 동산, 실물자산, 주식 채권, 어음 등의 금융투자상품을 블록체인 기반의 토큰에 연동하여 자본시장법상 증권을 디지털화 한것을 의미한다. 위 기술된 가상자산의 코인 또는 토큰만으로 우리는 이를 토큰증권이라 정의하지 않는다.

그 이유는 토큰 증권의 이름에서부터 알 수 있듯이, 토큰증권의 개념은 토큰의 개념보다, 기본적으로 실체가 있는 실물자산과 연계된 증권에 개념이 강하기 때문이다. 증권의 개념이 강하기에 실제로 디지털 자산 측면에서 증권의 개념보다 토큰의 개념이 강조되는 것이 아닌, 증권제도 측면에서 실물 증권과 전자증권에 이은 새로운 증권의 발행 형태임을 강조하는 것임을 알 수 있다. 2023년 금융위원회에서 토큰 증권이라 명명한 것을 고려할 때, 토큰 증권은 가상자산 투자보다 더욱 체계적이고 법적 제도권 안에서 합리적인 투자 대상이 될 수 있는 자본시장법상의 증권을 블록체인 기술을 활용해 디지털화한 것이며, 분산원장이라는 하나의 거대한 “그릇“을 통해 새롭게 기재된 증권을 의미하며, 토큰의 발행형태는 고려하지 않는것이 특징이다.

3. O (Offering)

Offering은 기본적으로 발행이라는 의미를 가지고 있다. 즉 토큰증권은 증권이 거래되거나 판매 할 수 있도록 기관이나 블록체인 네트워크에 기재되는 것을 의미한다. 각각의 발행 방식은 상이 하나 우리가 흔히 알 고 있듯 주식, 코인, 토큰증권 등등 여러가지의 형태로 발행될 수 있다.

발행/자금조달의 종류

IPO (Initial Public Offering) : 비상장 기업이 코스피 또는 코스닥에 상장하기 위해 그 주식을 대중들에게 팔고 재무내용을 공시하는것을 의미한다.

ICO (Initial Coin Offering) : 블록체인 기반의 코인을 발행하고 이를 투자자들에게 판매해 자금을 확보하는 것을 의미한다.

IEO/IDO (Initial Exchange/Dex Offering) : ICO의 개념 사업자가 블록체인 기반의 코인을 발행하여 이를 투자자들에게 판매할 때, 이를 거래소에 상장하면 IEO이며, 탈중앙화 플랫폼에서 발행하면 IDO라 명명한다.

STO (Secturiy Token Offering) : 기존 전통적인 증권 시장의 한계를 극복하기 위해 분산원장 기술인 DLT(분산원장 기술) 또는 블록체인 기술을 기반으로 디지털화(Digitalisation)된 자본시장법상의 증권을 발행하는 것을 의미한다.

토큰 증권은 분산 원장을 기반으로 분산 소유가 가능하고, 기존의 증권 대비 더 많은 형태의 계약을 담을 수 있다. STO는 기존의 IPO와 비교하였을 때 아직까지 명확한 규제의 적용을 받고 있지는 않지만, 자본시장법상 명시된 일정 수준의 투자자 보호와 정보공개 의무 등, 법적인 제도권 안에서 이행될 예정이다. 기존의 ICO를 통해 가상자산 코인 시장에 생태계의 개화가 있었지만, 비판적인 관점으로 가상자산 시장을 회자하여 볼 때 명확한 규제 틀 안에서 이행되지 않아 투자의 관점에서 많은 사기 사건들이 발생하였던 것 또한 회자 가능할 것이다. STO는 이러한 ICO의 취약한 투자 기회들을 명확한 규제 틀로 인해 다양한 디지털 생태계와 실물 경제에서 새로운 증권을 발행할 수 있도록 하는 것을 의미하며, 이를 우리는 STO, 토큰증권 발행이라 이해할 수 있다.

2.0 국내 STO 추진 배경

WEF(World Economic Forum) 2023년 발표 자료에 따르면, 글로벌 자산의 토큰화 시장은 연평균 62% 성장률을 보일 것으로 전망되며, 2027년에는 24조 달러 상당의 시장가치를 점유할 것으로 보도하였다. 추가적인 자료로, 미국 시티그룹의 2023년 가상화폐 심포지엄 3월 30일 자 아티클에 따르면, 2030년 토큰증권의 전 세계 시장가치는 4-5조 달러 (한화 6000조 원)를 넘어 급성장할 것으로 예측하였다. 실제로 자료와 유사한 상승치를 보여줄지는 앞으로 지켜보아야 할 필요가 있어 보이지만, STO는 앞으로 어마어마한 시장 규모를 기대할 만한 4차 산업혁명을 이끌 성장 인프라로 주목받는 확실한 영역임을 알 수 있다. 이러한 STO의 추진 배경에 대해 알아보도록 하자.

2.1 분산원장 기술의 혁신성 / 토큰화를 통한 디지털 시장의 개화의 목적

기본적으로 토큰증권은 블록체인의 분산원장 기술의 좋은 점을 수용하며, 기존의 법적 증권 제도를 기반으로 적용하는 것이 핵심이다. 즉, 분산원장 요건을 충족하는 토큰 형태의 증권을 전자증권법상 증권의 디지털화(전자등록) 방식을 수용하고, 실물 자산의 토큰화를 통해 토큰증권의 권리 발생, 변경, 소멸 등을 법령 위반 여부를 확인하고 검증하며, 증권계약에 대한 사후적 조작 변경을 방지하여 발행하는 증권의 형식이 기존의 법적 제도 권의 통일화를 충족하는지를 살펴보는 것이 토큰증권 추진 배경의 주된 골자로 볼 수 있다.

RWA vs STO

토큰증권과 유사한 개념인 RWA(Real World Asset)의 현황은 어떠할까? RWA는 부동산, 미술품 등 실물 자산뿐만 아니라 채권, 주식 등 기존의 ‘현실 세계’의 유무형 자산들을 블록체인 상에 올려 토큰화하는 개념을 말한다. 자산을 토큰화하면 거래에 있어 많은 이점을 누릴 수 있다. 블록체인 네트워크는 P2P 기반의 탈 중앙화된 네트워크 기반이다. 중개자가 없으므로 거래 비용이 절감되며, 거래 속도도 빨라진다. 또한, 거래자들은 그들의 실물 자산 거래를 연중무휴로 할 수 있고, 소유권 이전이 투명하게 이루어진다. 또한, 자산의 소유권을 토큰으로 분할해 갖는 이후 기술될 ‘조각 투자의 기능’또한 가능하며, 이러한 장점들로 인해 비유동 자산을 유동화를 촉진할 수 있다는 장점 또한 취할 수 있다.

실제로 RWA.xyz에 따르면, 디파이(탈 중앙화 금융) 시장의 2023년 미국채 기반 RWA 실물 자산의 시가총액은 작년 1월 약 1억 1,930만 달러에서 10개월 만에 7억 7741만 달러(한화 약 1조 137억 원)로 급속하게 불어나며, 토큰화로 인한 새로운 디지털 시장의 개화를 예견하였다. RWA 토큰 보유자 또한 지난해 8월 1만 7,900여 명에서 1년 만에 4만 1,300명으로 늘어났으며, BCG(보스턴 컨설팅 그룹)의 추가적인 통계 자료에 따르면 2030년까지 자산 토큰화 시장이 약 16조 달러 규모로 성장할 것으로 보이며, 글로벌 금융사, 자산 운용사 블랙록, 골드만삭스, 바클레이스 등이 블록체인의 분산원장 기술을 통해 토큰 자산의 발행 거래 내역을 투명하게 추적하고, 기존의 실물 자산보다 수월하고 빠르게 유동화 할 수 있다는 점에서 장내 많은 관심을 받고 있는 추세이다.

RWA는 얼핏 토큰증권과 그 개념이 비슷할 수 있다. 다만 토큰 증권은 토큰화된 ‘증권’의 개념으로 자본시장 규제 안에서 거래된다. RWA는 증권뿐만 아니라, 기존의 유무형 실물 자산들에 대한 토큰화를 하는 것으로 토큰 증권에 비해 조금은 넓은 의미이다. 하지만 RWA 시장의 개화, 그리고 전 세계적인 블록체인 기술을 통한 시장 개화의 가능성을 고려할 때, 토큰의 증권화, 블록체인의 기술적 혁신성을 통한 여러 디지털 시장의 개화는 국내에서 매우 중요한 추진 배경 중 하나로 고려되고 있음을 알 수 있다.

2.2 법적 규제 확립 / 투자자 보호 강화 목적

토큰 증권 발행의 기본 추진 방향은 토큰 증권의 혁신성과 자본시장법의 투자자 보호 취지를 균형 있게 하려는데 그 의의가 있다. 기존 ICO를 통해 가상자산 시장의 투자 위험성을 강조해오던 정부는, 블록체인의 분산원장 기술을 통해 안정성을 확보하고 투자자의 권리를 보호하기 위해, 복수 참여자가 거래 기록을 확인하고 투자계약증권 법에 따른 토큰증권의 발행이나 거래를 위해 별도의 가상 자산을 필요로 하지 않는 등의 다양한 법적 적용점들을 확립하고 있는 실정이다. 그렇기에 이러한 요건을 충족하는 토큰증권은 기본적으로 기존 전자 증권과 유사한 전자증권법상의 투자자 보호 장치가 적용되며, 이는 즉 증권에 따른 권리 추정력과, 제3자 대항력 등이 부여되어, 투자자들의 재산권을 보호할 수 있는 법적 제도권 안에 토큰증권의 법적 규제 확립의 강화를 의미한다 볼 수 있다.

2023년 2월 6일 금융위원회의 보도자료에 따르면, 토큰 증권의 혁신성은 증권사 등 금융기관 중심의 전자증권제도 하에서는 발행이 어려웠던 다양한 권리를 증권화하고, 이러한 비정형적 증권들이 디지털화됨에 따라 편리하게 거래할 수 있다는 점을 강조하고 있다. 이러한 토큰증권의 장점을 수용함으로써, 기존의 해소되지 않은 대중들 사이에 정보 비대칭을 해소하고, 기존의 Web 2.0 사업과 Web 3.0 가상자산 사업으로부터 법적 제도권 안에 시장 질서를 확립하여, 무분별한 가상자산 및 증권 투자자를 보호하고, 증권 규제의 목적이 달성될 수 있도록 토큰증권이 장내 제대로 발행/유통될 수 있도록 하는 하나의 사회 제도적 기반을 마련하고자 하는 것이 국내 STO의 주요 추진 배경이라 이해할 수 있다.

2.3 자산에 대한 조각투자 / 자본 유동성 활성화 목적

2024년 상반기부터 금융위원회는 한국거래소의 비정형 증권시장을 혁신 금융 서비스로 지정하였다. 즉 한국거래소가 유가증권시장 안에 비정형 증권을 경쟁매매 방식으로 사고파는 시장을 개설할 수 있게 함에 따라, 해당 조각 투자에 대한 규제 샌드박스를 지정하였다는 소식이다. 규제 샌드박스란 쉽게 설명하여 새로운 제품 또는 서비스가 시장에 출시될 때 일정 기간 동안 임시적으로 기존 법적 규제를 면제 시켜주는 제도를 의미한다. 비정형적 증권에는 주로 투자계약증권과 비금전 신탁 수익증권 등이 포함되며, 이는 토큰증권을 제도화하기에 걸맞은 새로운 증권의 형태로, 주로 미술품이나, 저작권 실물 자산과 같은 부동산에 대한 권리를 여러 투자자들이 쪼개어 구매할 수 있도록 한 일종의 증권형이라 이해할 수 있다.

STO를 통한 조각투자 상품의 유통시장은 기존의 투자자들이 겪고 있는 자본의 유동성의 문제들을 해결하여 준다. 예를 들어 부동산 투자는 기본적으로 몇천만 원은 족히 필요한 큰 자금이 필요로 하는 투자 대상이다. 그렇기에, 자본금이 부족하거나, 자본금이 있어도, 큰 금액을 움직이는 부동산 투자와 같은 경우, 투자자들의 자본의 유동화는 생각보다 쉽지 않을 것이다. 이러한 부담감을 해소하고자, 정부 기업 차원에서의 분산원장 기반의 STO 추진은 여러 가지 신설 플랫폼 서비스를 통해 대중들로부터 실질적인 부동산 조각 투자를 현실로 이끌어 내고 있음을 시사한다. 조각 투자란 고액의 부동산 실물 자산을 조각 투자 또는 증권 발행 협력업체 플랫폼의 정해진 단위로 쪼개어 1개의 부동산을 대상으로 투자자들의 소액자본을 끌어들여, 해당 부동산에 투자한 금액에 비례하여 투자자들에게 배분하는 방식으로 투자 및 유통되는 것을 의미한다.

개인 투자자들뿐만 아니라, 기업/또는 거대 기관의 조각 투자의 관점에서도, STO를 통한 자금조달의 다각화는 매우 매력적인 추진 목적으로 보인다. 평상적으로 기업의 자금조달은 은행의 차입, 또는 사채 발행, 기업의 주식 발행 등을 통해 먼저 검토해왔다. 앞서 설명한 각각의 자금발행 및 조달 방법에는 여러 가지가 있으며, 각각의 방법마다 일장일단이 있으나, 탈 중앙화된 블록체인 위에 발행되는 STO는 이전에 비교적 충족하기 어려웠던 과거 기존 비즈니스의 자금조달 유동성 문제를 효과적으로 해결해 줄 수 해결책을 제시하고 있는 것이다.

예를 들어, 기존 VC 기업이 자금 조달을 검토할 때 사용하는 방식으로는, VC(벤처 캐피털) 및 엔젤 투자가로부터 출자를 모집하고, 주식을 제삼자 할당 증자 방식으로 기업 자금을 조달하였다. 이러한 경우 일반적으로 기업이 일정 기간 후까지 IPO를 지향하는 사명을 지게 된다. 하지만 자금 확보를 위해 투명성과 안정성이 보장된 블록체인 기술은 VC 또는 스타트업 자금조달에 있어 효율성, 보안성, 투명성 그리고 유동성 공급에 있어 많은 이점을 제공할 수 있다. 즉 블록체인 기반의 분산화된 기술을 통한 STO의 자금조달 방식은 기존의 전통 금융 기업들의 자금조달 기준 검토에 있어 더욱 다각화된 투자가 층을 형성할 수 있으며, STO를 활용함으로써 다양한 니즈에 맞는 새로운 디지털 인프라 위에 다양한 조각 투자기회를 제공하며, 자본 정책의 유동성과 유연성을 동시에 상승할 수 있는 앞으로의 장내 STO의 순기능을 기대하게 한다.

3.0 국내 STO 주요 기업들의 동향

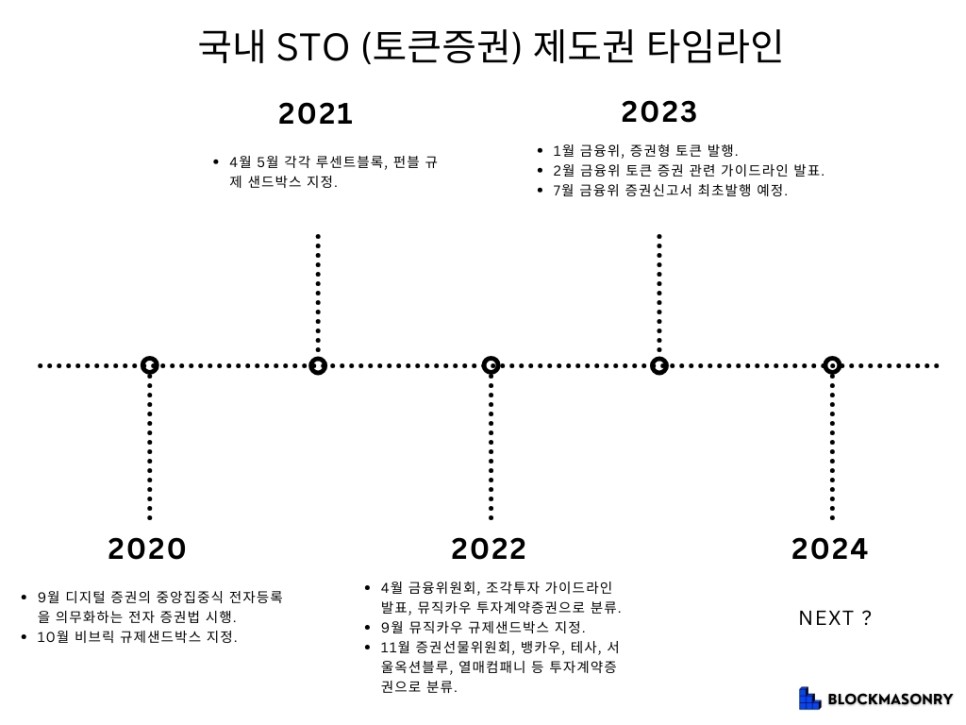

현재 국내 증권업계에서 STO 관련 사업은 시장 내 새로운 수익원으로 많은 기대와 관심을 받고 있는 추세이다. 2022년 금리 상승 및 경기 침체에 따른 국내 기업들의 영업환경 악화로, 국내 증권사들의 영업수익 또한 크게 감소하였다. 2016년 이후 2021년까지 지속적으로 증가하였던 국내 증권사 순영업수익은 2022년 18조 원을 기록하며 전년 대비 25%의 대폭 감소를 보였으며, 2021년 11.5%까지 증가하였던 ROE는 2022년 전년대비 4.6% 감소한 7%에 그친 것으로 보도되었다. 향후 긴축 기조 및 경기 침체가 지속될 것으로 예상되는 가운데 전통 증권 사업 부분의 성장 한계로 수익 다각화를 모색해 왔던 증권사에게 현재 블록체인 기반의 탄탄한 규제와 법적 제도권 안에 새로운 STO 사업은 변화하는 시장 환경에 부합하는 매우 큰 장단기적 수익원으로서 관심 높은 비즈니스모델의 영역인 것으로 보인다. 위 국내 STO 제도권 타임라인을 통해 2024년 STO의 국내 법제화를 위한 지금까지의 STO 제도 현황에 대해서 간략히 확인 할 수 있다.

증권사별 STO 사업 관련 동향

증권사들은 기본적으로 주식, 펀드 등을 똑같은 금융 상품을 판매하고 경쟁한다. 고객 입장에서 한국 주식을 한국투자증권에서 사거나, KB증권, 하나증권에서 사는 것과 동일한 의미이다. 이를 통해 증권사들은 마케팅 비용을 지출하거나, 수수료를 낮추거나 고객 유치를 위해 플랫폼 내 다양한 개선점을 발전해나가고 있는 실정이다.

STO 시장과 관련된 증권에 대한 제도권이 확립된다면, 증권사들 사이에서도, 토큰 증권의 시장 개화와 함께 여러 가지 부분들이 변화할 것으로 예상된다. 만일 특정 증권사가 좋은 UI와 고객들이 실제로 사용할 수 있는 토큰 증권 상품을 조기에 발굴하여 발행한다면 해당 증권사는 시장 안에서 큰 독점 기회를 누릴 수 있을 것으로 예상된다.

증권사들이 STO를 통해 다른 곳에서 구할 수 없는 독점적인 금융 상품을 제공하기 시작한다면, 폭발적인 유동성 증가와 함께 증권가의 새로운 형태가 재편될 것으로 보인다. 영화, 선박, 더 나아가 한우까지, 다양한 상품을 중심으로 조각 투자, 기초 실물 자산에 대한 블록체인 기술 통한 증권화는 금융 시장의 발전과 혁신 그리고 현재의 새로운 시장을 형성하는 매우 중요한 원동력이 될 것으로 보인다.

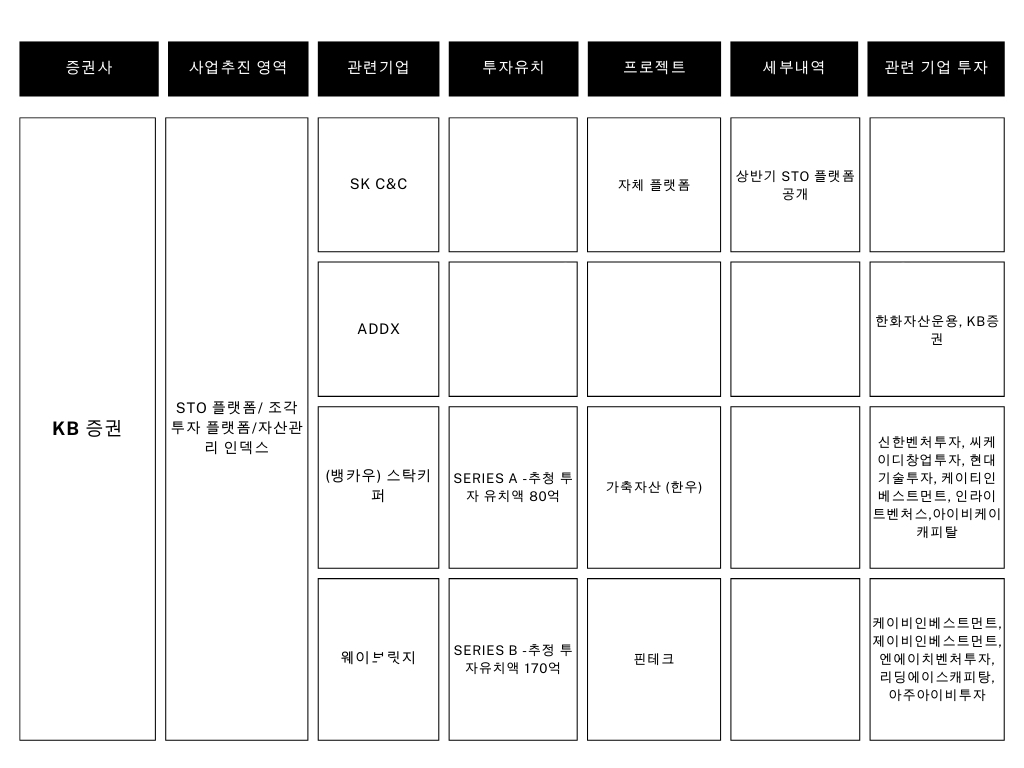

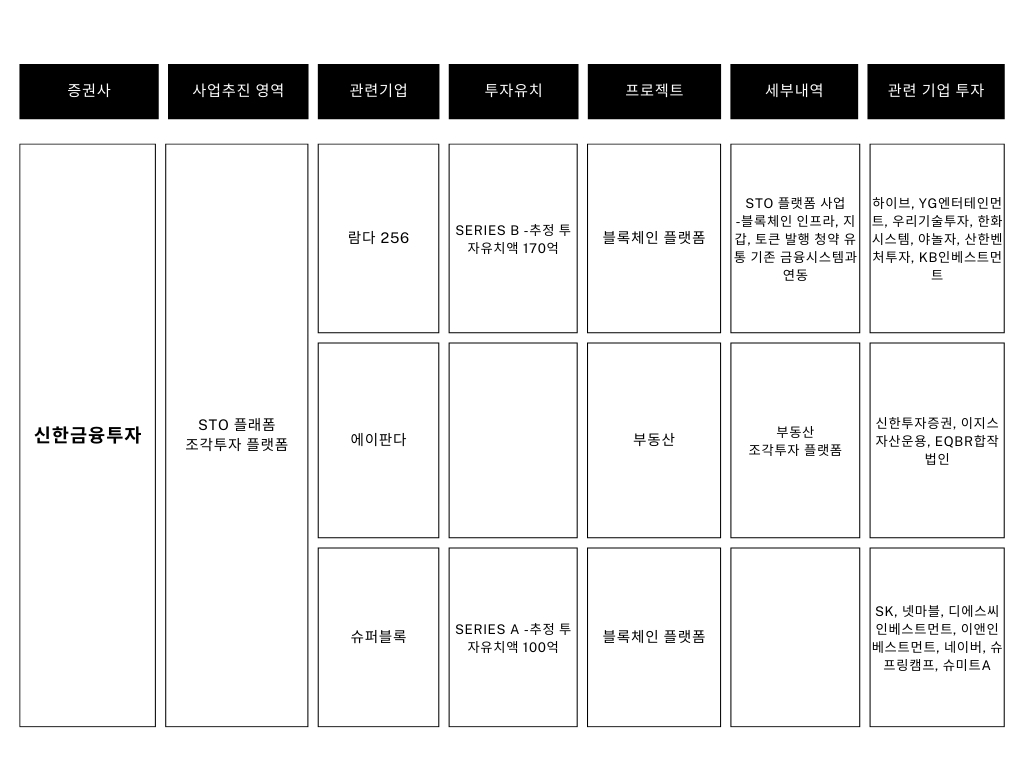

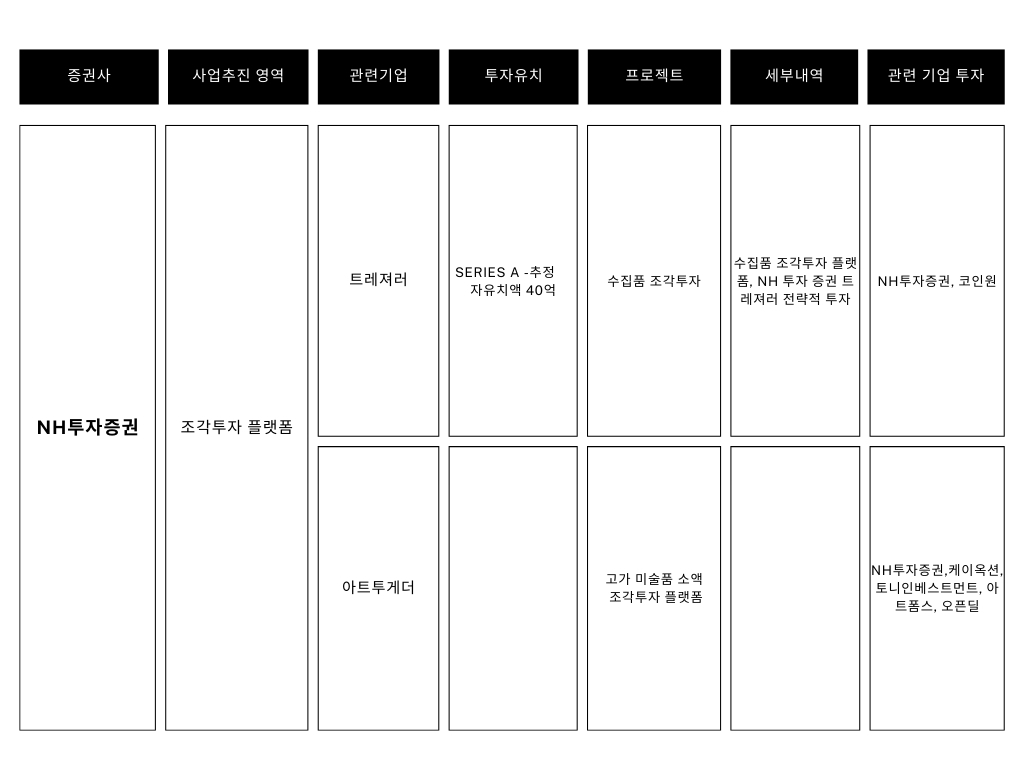

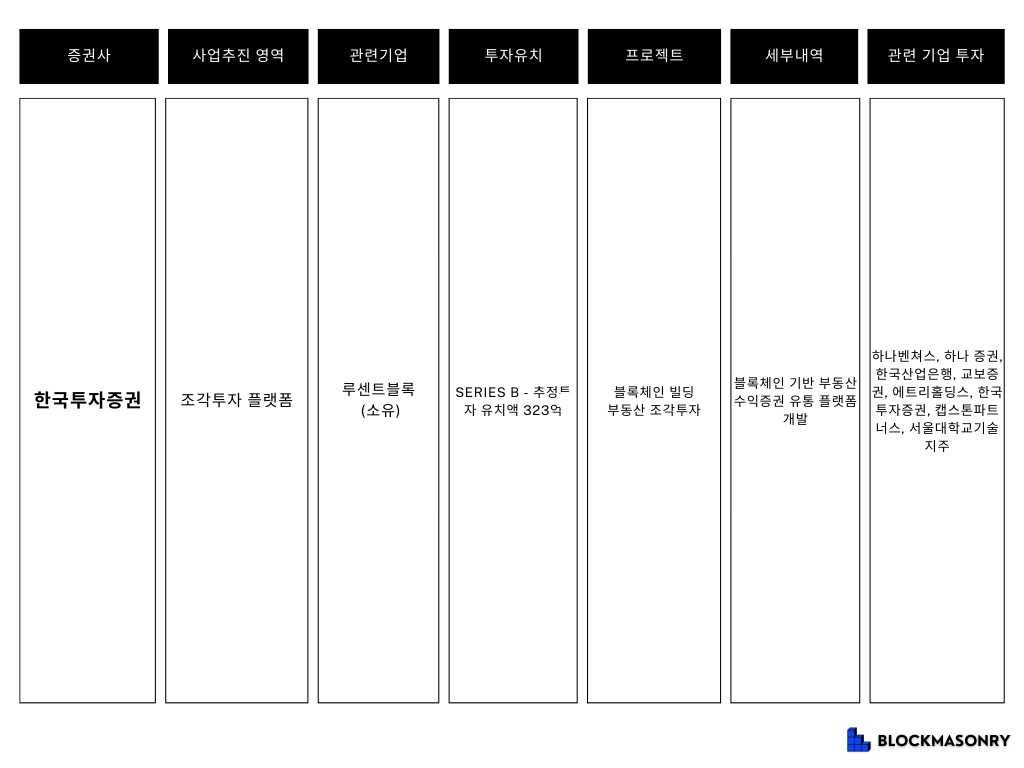

따라서 아래 표를 통해 국내 증권사별 STO 사업 관련 동향 및 관련 프로젝트에 대해 확인할 수 있다.

국내 STO 제도 도입이 가시화됨에 따라 국내 증권사들은 시장 선점을 위해 STO 플랫폼 개발 및 조각 투자사와의 업무 협약 체결 등을 통해 STO 시장 참여자 중 가장 선제적으로 대응하고 있다. KB증권과 신한투자증권은 플랫폼 기업과의 협업을 통해 자체 STO 플랫폼 서비스를 준비 중이다. STO 플랫폼은 폐쇄형 네트워크인 프라이빗 블록체인만을 대상으로 할 가능성이 높으므로 플랫폼 기업과의 협업을 통한 플랫폼 구축은 인프라 확충을 위해서도 중요하다. SK 증권은 토큰 증권 계좌 관리 시스템 구축, 발행, 청산이 모두 가능한 것으로 보인다. 다양한 조각 투자사와 제휴를 맺고 토큰증권 발행 및 유통, 디지털 연구 사업을 개발해오고 있으며, 블록체인, 금융 기술 콘텐츠 등 각 영영의 전문가들과 함께 인프라를 구축하여 시장에 다양한 이해관계자와, 새로운 가치를 제공하는 차세대 디지털 금융 생태계를 구성할 예정이다.

증권사와 조각투자사의 긴밀한 관계 구축은 토큰 증권의 발행과 유통을 분리하는 원칙이 적용되면서 더욱 중요해졌다. 즉 증권사와 조각투자사의 협력은 현시점 STO 시장 성공의 핵심요소이다. 국내 STO 제도는 토큰 증권의 발행자와 유통시장 운영자 간 이해 상충을 방지하고 투자자를 보호하기 위한 판단으로 증권 토큰 발행자가 발행한 토큰 증권을 장외시장에서 직접 유통하는 것을 금지하도록 규제하고 있다. 다만, 현재 금융 규제 샌드박스를 통해 제한적인 조건을 부과해서 조각 투자 증권의 발행 유통 겸영 가능성을 테스트하고 있으며 향후 필요시, 그 결과에 따라 부분적인 제도 대선 여부를 검토할 예정이다. 실제로 금융감독원이 조각투자상품을 투자계약증권으로 분류한 5개사 중 아트투게더, 열매컴패니 등 조각투자사들도 투자계약 증권신고서 제출을 완료하며, 다가오는 토큰증권 시장에 개화를 대비하고 있다.

따라서 제도권 편입 이후 토큰 증권 발행 서비스를 유지하게 될 조각 투자 플랫폼은 발행한 토큰 증권이 거래될 유통 플랫폼과의 연계가 필요할 것으로 예상되며, 토큰 증권의 유통뿐 아니라 증권사와의 업무 협약은 발행 단계에서도 많은 공모 참여자 확보가 용이하다는 장점이 있다. 증권사도 인프라 구축과 함께 상품성 있는 다양한 자산을 기반으로 한 토큰 증권을 다수 보유하는 것이 유통 플랫폼으로서 시장 경쟁력 확보에 중요하므로 STO 사업 시행 준비 과정에서 기업 간 조각 투자사와의 업무 협약은 앞으로 더욱 확대될 것으로 예상된다.

4.0 STO 챌린지/향후 계획

토큰 증권 발행과 유통을 위한 개정안이 1년째 국회에 계류되어 있는 만큼, 현재 국내에서는 해당 토큰 증권과 사업적 인프라 설립을 위해 법제화가 시급한 실정이다. 이는 한국 STO 시장의 활성화를 위해서는 관련 제도와 법적 규제 환경의 완비가 폭발적인 성장을 이루는 데 있어 중요하게 작용할 것으로 예상되기 때문이다. 현시점 은행, 증권사, 조각 투자 사업가, 더 나아가 블록체인 인프라 기업 등 현시점 다양한 이해관계자와 주체가 빠르게 토큰 증권시장으로 진입하고 있지만, 실제로 이들이 관련 사업을 적극적으로 추진하기 위해서는, 제도적 법적 기반이 마련되어야 한다는 법제화의 시급함을 강조한다.

우리나라는 현재법상 전자 증권만이 유통이 되고 있다, 따라서 앞서 토큰 증권의 추진 배경에서도 살펴보았듯이, 유통되는 과정에서 다양한 이해관계자를 보호하고 증권과 관련된 장내 전체적인 틀을 마련하는 것이 시장 개화에 있어 매우 중요할 것으로 예상된다. 실제로 토큰 증권 발행사와 금융기관 모두 토큰 증권 시장 활성화를 저해하는 가장 큰 요인으로 국내의 제도적 불확실성을 지적되고 있다. 그렇기에, 토큰 증권 또한 완벽한 가이드라인과 관련 법안을 다 갖추고 있지 않은 상황에서, 앞으로의 기업들의 동향 또는 정부의 기민한 움직임이 시장 활성화의 관점에서 매우 중요할 것으로 예측된다. 토큰 증권 발행과 거래를 허용하는 내용을 담은 ‘자본시장과 금융투자업에 관한 법률 개정안’이 2023년 7월 발의되긴 하였으나, 법제화 시기에 있어서는 다소 보수적인 관점으로 지켜봐야 할 것으로 생각된다. 그 이유는 2024년 다가올 총선이 끝나고, 국회 구성이 변경되면, 이전 제출된 법안들은 효력이 없기에, 해당 법안을 다시 발의해야 하는 상황이 올 수도 있기 때문이다.

그럼에도 불구하고 현재의 시장의 흐름과 관련 기업들의 시장에 대한 큰 관심을 고려하였을 때, 새로운 정부 기반 아래 법의 개정을 고려하여도, 토큰 증권에 대한 실질적인 산업 그리고 기업들의 사업 추진에 대한 움직임에 있어서는 매우 고무적이다. 국내에서는 다양한 주요 증권사들이 STO 컨소시움을 설립하여, 지속적인 업무 협약 스타트업 인수 과정을 통해 지속적으로 토큰 증권시장의 가능성에 대해 타진하고 있다. 토큰 증권에 있어 필요한 세부 법령과 기술표준 등을 마련하는 데에는 더 많은 시간이 필요할 것으로 예상되나, 안전하고 명확한 제도적 장치를 조속히 마련하여, 국내 토큰 증권 시장에 뛰어들고 있는 다양한 시장 참여자들에게 해당 산업의 발전 사업을 전개하고 다양한 인프라를 전개할 수 있는 환경을 조성하는 것이 앞으로의 거대한 토큰 증권 기반의 새로운 디지털 금융혁신을 기대하게 한다. 따라서 한국형 STO 토큰증권, STO의 핵심은 기술이 아닌 규제의 마련이다. 2024년 혁신금융서비스 지정 & 투자계약증권 발행 승인에 따라 2025년 다양한 권리에 대한 토큰증권 제도적 기반이 마련됨으로 국내 금융 시장의 새로운 금융혁신과 다양한 인프라의 설립을 예상한다.

Crypto education is essential.

Personal Note From MEXC Team

Check out our MEXC trading page and find out what we have to offer! There are also a ton of interesting articles to get you up to speed with the crypto world. Lastly, join our MEXC Creators project and share your opinion about everything crypto! Happy trading! Learn about interoperability now!

MEXC에 가입하고 오늘 거래를 시작하세요