在2025年第二季度,以太坊在现货ETF资金流入和更大的机构采用推动下,经历了显著增长。然而,令人惊讶的是,被长期认为是以太坊增长引擎的Layer-2 (L2)生态系统却几乎保持“平坦”。这引发了一个关键问题:目前以太坊的L2是否碰到了瓶颈?

1.链上指标

1.1 TVS – 总安全价值

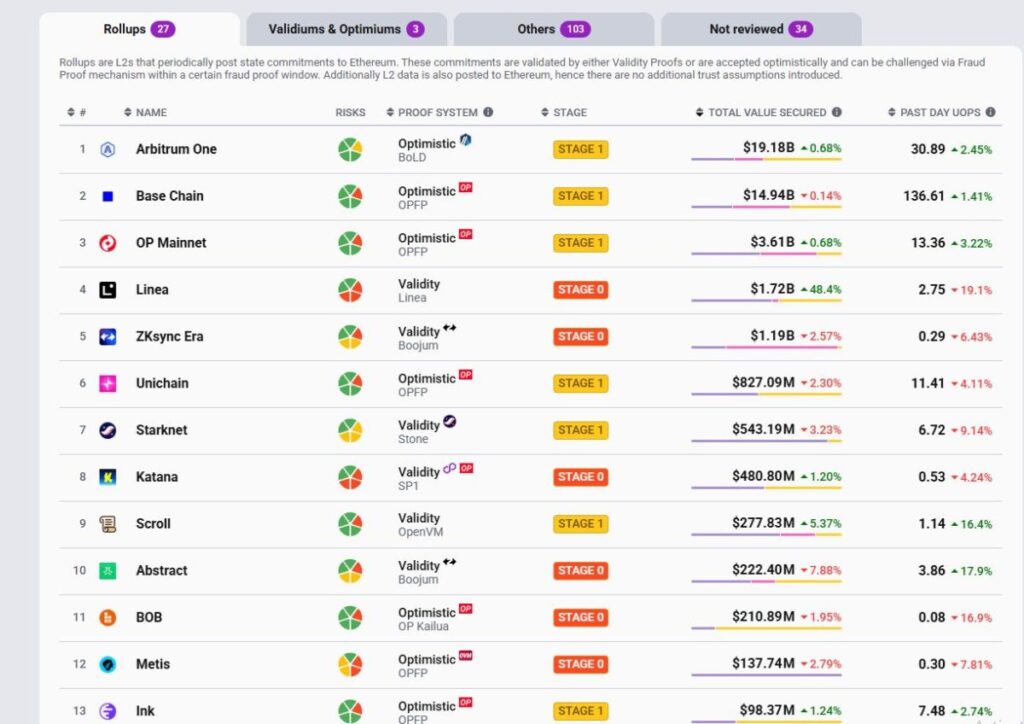

与TVL不同,TVS提供了更准确的概览 Layer2 优势。

- Arbitrum 目前以190亿美元的TVS领先,受到RWA资金流入的推动。

- Base是活动最频繁的L2,但以140亿美元的TVS排名第二。

- Optimism和Linea紧随其后,但前四名已经远远领先于其他竞争者。

目前L2 TVS的市场高度集中在Arbitrum、Base和Optimism上,Arbitrum明显领先,Base巩固了强有力的第二名位置。

1.2 交易

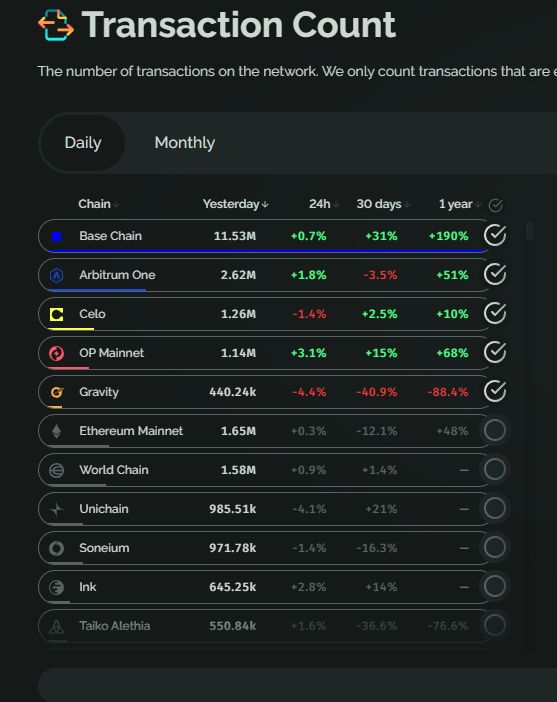

日常交易显示Base在绝对优势,约为1100万笔交易/天,远超其他竞争者。

交易市场正在围绕Base和Arbitrum整合,Base凭借Coinbase驱动的生态系统增长、大量交易量和有效的激励措施在前进。

1.3 收入

收入图景传递着相同的故事。

- Base处于主导地位,反映其强劲和可持续的增长。

- Arbitrum排名第二,产生约200万美元/月,但仍远远落后于Base。

- 其他大多数—Blast、zkSync Era、Mantle、Linea—甚至无法突破每月50万美元。

这表明,虽然一些链可以通过激励或空投农场提升DAU,但将其转化为通过序列化者费用获得的真实收入仍然是一项挑战。

OP Rollups (Base, Arbitrum)在所有主要指标上明确优于zk Rollups (zkSync, Starknet):收入、活跃钱包、交易和经济效率。

目前,L2的竞争主要是Base与Arbitrum对决。

1.4 与其他行业的价格表现

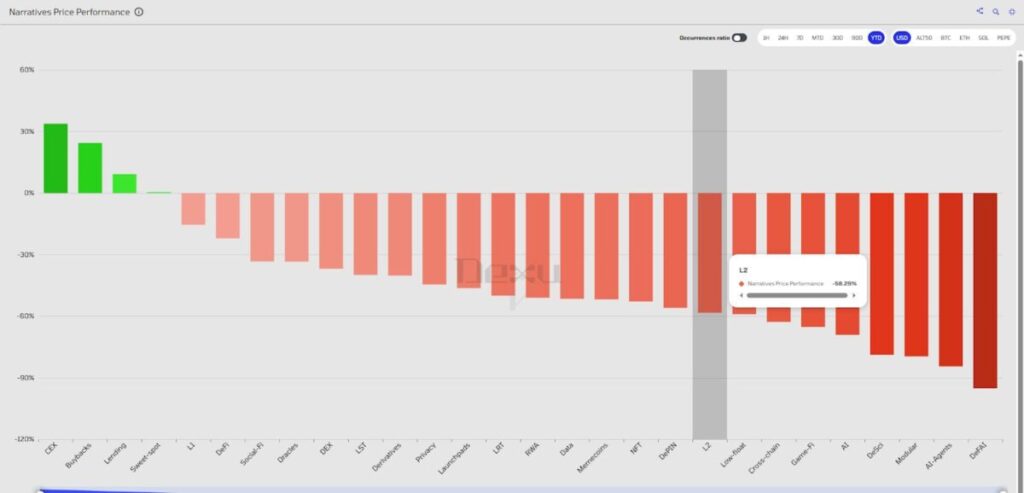

尽管链上增长稳健,但L2代币在价格方面一直是表现最差的领域之一。收入和费用是存在的,但没有真正的买入需求形成——这一点我们稍后将详细分析。

2. 显著的技术更新

2.1 更快的区块时间(<250毫秒)

由于L2不需要从第一天起就优化去中心化,它们优先考虑更快的吞吐量和更低的交易费用。最近的升级包括:

- Base:闪电块(2秒区块时间上的200毫秒迷你块)。利用Flashbots的技术,Base现已成为速度最快的EVM链,几乎实现瞬时确认。

- Arbitrum:Timeboost的默认区块时间为250毫秒(降至100毫秒)。此举优化了MEV,减少了拥堵,并允许更快的优先交易。

- MegaETH(测试网络):10毫秒区块时间,2万TPS,目标是通过集中化的序列化者和高端硬件实现10万TPS和亚毫秒延迟。被宣传为“实时以太坊”,适用于超高速应用。

2.2 解决互操作性与碎片化

通过L2扩展必然会导致流动性和用户的碎片化。目前的解决方案包括:

- OP超级链:基于OP堆栈构建的一家族的L2,旨在实现无缝连接、共同安全和统一流动性。

- 采用:Base、Optimism、World Chain、UniChain、Celo。

- zkSync弹性链:由基于ZK的链(卷起、验证者、选择链)构成的生态系统,通过zk证明进行安全保障。

- 采用:抽象链(Pudgy Penguins),推动本地账户抽象和NFT交易。

- Arbitrum Orbit:在Arbitrum Nitro上为可定制的L2/L3部署提供框架,具有本地互操作性。

- 采用:XAI、Robinhood。

迄今为止,互操作性仍然是优先事项,但尚未出现完全可用的解决方案。

3.主要挑战

3.1 中心化的序列化者 – L2最大的弱点

大多数主要L2(Base、zkSync、Linea、Scroll、Optimism、Arbitrum)依赖于单一的序列化者,这提高了效率,但也带来了系统风险。

- 例子:在2025年7月,当其主要和备份序列化者均故障时,Base(Coinbase的L2)停机超过30分钟。用户无法交易、提取或甚至访问数据。

这引发质疑:L2真的可以继承以太坊的“从不宕机”的理念吗?

更糟的是,当序列化者失败时,用户界面和RPC端点停止响应,使提取几乎不可能——即使理论上存在数据可用性。序列化者甚至可以审查提取请求。

一个建议的解决方案:基于区块卷起——将序列化者直接集成到以太坊L1验证者集。然而,这一模型仍然处于早期阶段,尚未能够大规模部署。

3.2 L2代币 – 弱增长驱动因素

本地L2代币大多缺乏有意义的用途:

- 不用于交易费用。

- 不用于网络安全的质押。

- 没有序列化者收入份额。

例如:

- Base在12个月内创造了约9300万美元的序列化者收入——不需要代币。

- Arbitrum赚取约2000万美元的费用,但ARB并未捕获这些收入。

- 尽管超级链扩展,Optimism也没有分享收入。

→ 这留下了没有自然的买入压力,而投资者解锁则增加了持续的卖出压力。因此,L2代币在过去两年中成为表现最差的类别之一。

3.3 流动性碎片化与糟糕的用户体验

尽管L2带来了更低的费用,但它们也分散了流动性并使用户体验复杂化:

- 乐观卷起:约7天提取。

- ZK卷起:约1天提取。

- 到2025年中,已经有20多个L2——每个都有自己的RPC、浏览器和用户界面。跨L2转账需要桥接(缓慢、昂贵、有风险)。

对于新手来说,每个L2都感觉像是“从头开始”。这增加了学习曲线并把用户推开。

与此同时,像Solana或NEAR/TON这样的L1通过分片提供流畅的用户体验:统一的钱包、快速的交易、低费用。这有助于解释Solana在2024年至2025年期间强劲的TVL和DAU反弹,尽管L2的技术进步。

4.L2为$ETH带来了什么价值?

以太坊L1保障L2,但返回ETH的经济价值微乎其微,造成了不对齐。

- 在EIP-4844(Dencun,2024)之后,卷起数据传输成本降低了88%–99%。

- 以前,卷起每天支付数百个ETH的原始数据,显著贡献了通过EIP-1559造成的ETH燃烧。

- Dencun后:许多L2现在每批只花费几十美元,ETH燃烧从Dencun前的约15000个ETH/150天降至每天仅3-4个ETH。

影响:L2活动激增,但ETH的价值捕获崩溃——削弱了“超声货币”理论,让ETH表现不佳。

潜在的解决方案:

- 基于卷起:以太坊验证者作为序列化者,将收入导回ETH。

- 共享序列化市场:将费用分发给ETH质押者/再质押者。

5.结论

以太坊L2仍是以太坊扩展路线图的核心:更低的费用、更高的吞吐量以及与EIP-4844和即将到来的Fusaka更新等主要L1升级的对齐。它们正成为一个至关重要的应用层,使从DeFi到RWA的所有事情得以实现。

但挑战依然存在:中心化序列化者、流动性碎片化、较弱的代币经济学以及与L1的经济不对齐。尽管链上活动蒸蒸日上,但L2代币表现不佳,导致该领域难以满足预期。

免责声明: 本内容不提供投资、税务、法律、金融或会计建议。MEXC仅为教育目的分享信息。始终进行独立研究,了解风险,并负责任地投资。

加入 MEXC 并立即开始交易

注册