Aave gehört zu den größten Protokollen, die auf dem Markt für dezentrale Finanzen (DeFi) implementiert sind.

Es konnte sich eine dominante Position auf dem DeFi-Kreditmarkt erarbeiten. Dieses Segment wird immer vielversprechender, da es den Zugang zu Mitteln vereinfacht.

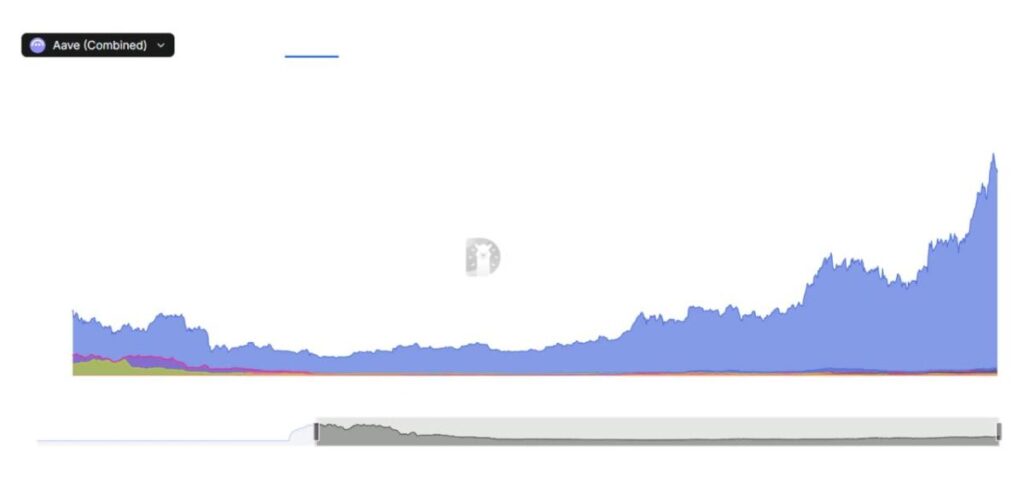

Bis Ende Sommer 2025 wird das Aave-Projekt digitale Vermögenswerte in Höhe von etwa 47 Milliarden USD akkumuliert haben. Anfang 2024 wurden die gesperrten Token (TVL) mit 8 Milliarden USD bewertet.

Laut DeFiLlama hält Aave den Großteil der Mittel auf Ethereum – 33,711 Milliarden USD. Zu den Top-5 Netzwerken gehören auch Arbitrum, Base, Avalanche und Polygon.

Ein starker Anstieg des TVL bei Aave ist seit Juni dieses Jahres zu beobachten. Viele Analysten sind der Meinung, dass dieser Trend das Ergebnis der Teilnahme von institutionellem Kapital an der Erweiterung des Ökosystems ist.

Explosives Wachstum in allen Kennzahlen

Das Aave-Protokoll hat in nahezu allen Bereichen stark zugenommen, einschließlich TVL, Kreditvergabe und Einnahmen aus der Transaktionsverarbeitung.

Laut Token Terminal sind die oben genannten Kennzahlen im letzten Jahr um etwa 3-4 Mal gestiegen.

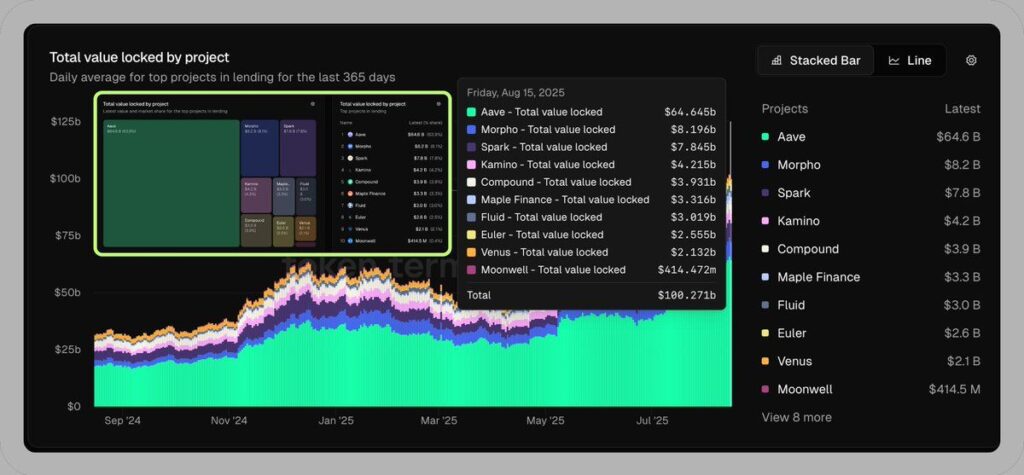

Ein herausragendes Beispiel war das explosive Wachstum von Aave auf dem Markt für Darlehen. Der gesamte Umsatz ist im Vergleich zum Vorjahr um das 3,13-fache von 32 Milliarden USD auf 100,2 Milliarden USD gestiegen.

64% des DeFi-Darlehensmarktes (64,6 Milliarden USD) basieren auf Aave, und Experten sind der Meinung, dass wir nur die erste Phase des Übergangs der Investoren zu einem neuen System der Kapitalbeschaffung beobachten.

In den nächsten 10 Jahren werden wir sehen, dass die Einzahlungsvolumen erheblich steigen werden. DeFi-Kreditprotokolle, und an erster Stelle Aave, werden zu den größten Banken der Welt werden.

Es gibt mehrere Faktoren, die das Wachstum dieses Sektors fördern.

1. Freier Zugang zu Kapital (Sie können Mittel anwerben und Kredite an jedem Ort der Welt vergeben, wo es Internetzugang gibt).

Attraktive Bedingungen für Kreditgeber (Die Bedingungen für die Bereitstellung von Mitteln in Protokollen sind vorteilhafter im Vergleich zu Geschäftsbanken, wo die Ertragsraten zwischen 1 und 3 % pro Jahr schwanken).

Mittel können rund um die Uhr und ohne den Papierkrieg, der im Bankensektor erforderlich ist, angezogen werden.

Die Möglichkeit, Kryptowährungen, tokenisierte Vermögenswerte, einschließlich NFTs, als Sicherheiten zu verwenden.

Schaffung einer globalen Infrastruktur (Hedgefonds, Banken, Unternehmen, staatliche und Pensionsfonds sowie Versicherungsgesellschaften, gemeinnützige Organisationen, Universitäten und sogar einige Regierungen drängen auf den DeFi-Kreditmarkt).

Obwohl Aave den Markt dominiert, hat jeder potenzielle Kreditnehmer das Recht, die Kreditbedingungen zu prüfen, die andere Protokolle anbieten.

Vor dem Hintergrund der Konkurrenz werden die Ökosysteme ihre Politiken lockern, um möglichst viele Nutzer anzuziehen.

Wachstum des TVL – als Indikator für institutionelles Interesse.

Am 20. August betrug der Wert der in das Aave-Protokoll gesperrten digitalen Vermögenswerte etwa 47 Milliarden USD. Zu Beginn des letzten Jahres betrug dieser Betrag gerade einmal ungefähr 8 Milliarden USD.

Das Wachstum des TVL spiegelt das zunehmende institutionelle Interesse an Projekten des dezentralen Kredits wider.

Investoren werden nicht nur durch lukrative finanzielle Bedingungen und einen flexibleren Mechanismus zur Bereitstellung von Mitteln angezogen, sondern auch durch die transparente Ausführung von Smart Contracts. Kreditgeber und Kreditnehmer können die Bedingungen und den Fluss von Kapital in Echtzeit verfolgen.

Aave hat einen Anteil von etwa 80% aller unbeglichenen Schulden im Ethereum-Netzwerk. Die Anzahl der einzigartigen Kreditnehmer auf der Plattform hat mittlerweile 1000 Nutzer überschritten. Sie nutzen aktiv die unterschiedlichsten Formen der Mittelaufnahme. Das Protokoll wächst unter anderem auch durch die Expansion des großen Kapitals.

In den letzten Jahren haben institutionelle Anleger nicht nur begonnen, die DeFi-Projekte genauer zu beobachten, sondern auch deren Möglichkeiten zu testen. Wir beobachten einen qualitativ hochwertigen Übergang zu einer neuen globalen Finanzinfrastruktur. Ein wesentlicher Bestandteil davon sind Kryptowährungsbörsen.

Ursprünglich war die DeFi-Industrie vor allem ein spekulatives Ökosystem, doch mittlerweile ist sie eine neue Form von Beziehungen zwischen Investoren, die an der Festlegung gemeinsamer Regeln zum Schutz ihrer Interessen interessiert sind.

Wie stark kann die DeFi-Kreditvergabe auf Aave wachsen?

Ein Kreditnehmer, der Mittel auf dem DeFi-Markt aufgenommen hat, kann diese sogar zum Kauf von Aktien von Giganten wie Apple verwenden. Dafür muss jedoch das KYC-Verfahren mit Adressbestätigung durchlaufen werden.

Anschließend müssen Sie einen Broker auswählen, der Ihre Tokens in US-Dollar umwandelt. Die Umwandlungsgebühr beträgt etwa 0,5%-2% + eine Brokerage-Gebühr von 0,1-0,5%.

Aave vergibt Kredite für kurze und lange Laufzeiten zu Zinssätzen von 4-6% pro Jahr. Der Hauptvorteil besteht darin, dass die Zinssätze für alle gleich sein werden. Das bedeutet, dass es für den Kreditgeber völlig unerheblich ist, in welchem Land Sie wohnen.

Derzeit übersteigt die Gesamtmarktkapitalisierung der zehn größten Unternehmen der USA 23 Billionen Dollar.

Wenn innerhalb der nächsten fünf Jahre mindestens 10% dieses Kapitals in die Blockchain fließen, wird der DeFi-Kreditmarkt 2,3 Billionen Dollar erreichen. Vorausgesetzt, dass mindestens 10% dieser Mittel in das Aave-Protokoll fließen, wird der Umsatz auf 230 Milliarden Dollar steigen.

Doch viele Beobachter glauben, dass das Volumen der Kredite auf Aave bis 2030 deutlich höher sein wird und 500-700 Milliarden Dollar erreichen wird.

Die Liquidität des Protokolls wird durch die eigenen Mittel des Projekts unterstützt. Die Reserven haben zugenommen um mehr als 270 Millionen Dollar, was Aave auf die Liste der größten und zuverlässigsten Ökosysteme setzt.

Der Basis-Token des Protokolls – AAVE wird zu einem Preis von 270 Dollar gehandelt, die Marktkapitalisierung der digitalen Währung beträgt 4,266 Milliarden Dollar (laut CoinGecko). Im Mai 2021 erreichte die Münze ein historisches Hoch – 667,69 Dollar, während sie im November 2020 bei 26,02 Dollar gehandelt wurde.

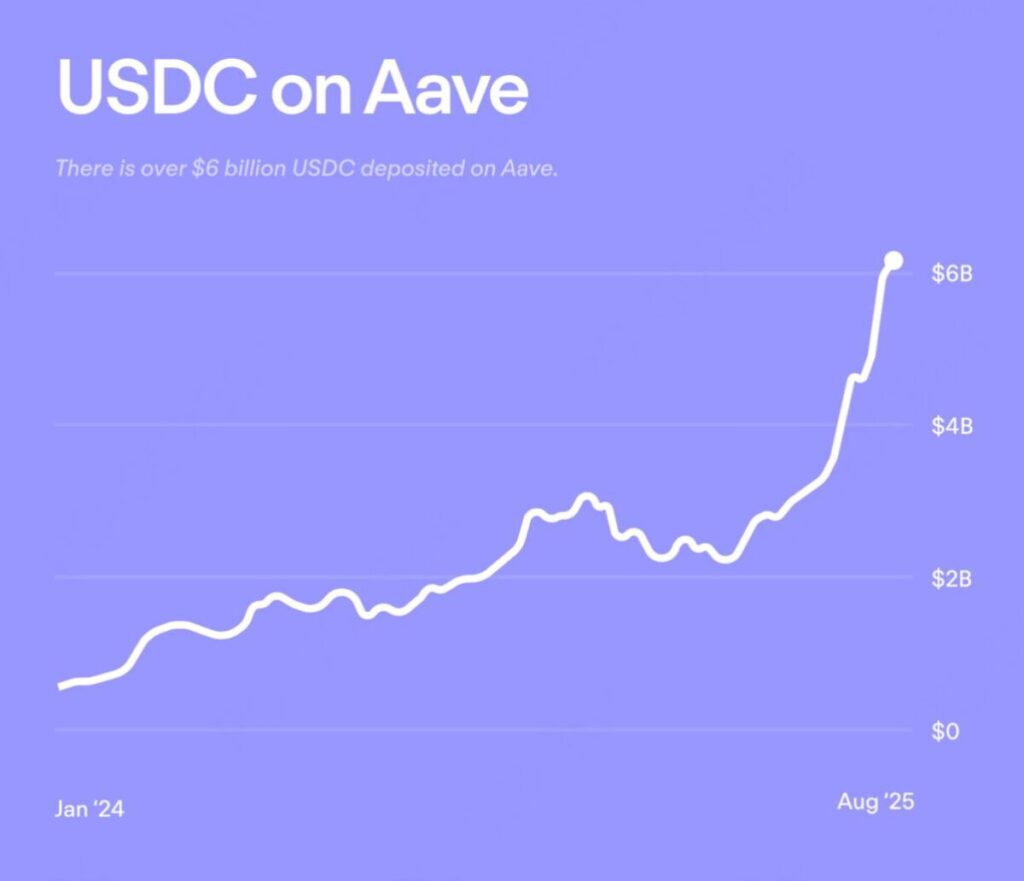

Die Liquidität des Protokolls wird auch durch ein großes Volumen an USDC-Stablecoins in Höhe von über 6 Milliarden Dollar, stellen Analysten fest.

Großes Kapital testet bisher nur die Möglichkeiten des Marktes für dezentrale Finanzen. Sollte dieser Sektor jedoch in den USA legalisiert werden, wird die Wall Street einen weiteren Kanal zur Steuerung der Finanzmärkte erhalten.

Quellen – Aave, CoinGecko, The Block, DeFiLlama, Token Terminal, X

Treten Sie MEXC bei und beginnen Sie noch heute mit dem Handel

Registrieren