在2025年第二季度,以現貨ETF資金流入和更大的機構採用促進,以太坊呈現出令人印象深刻的增長。然而,令人驚訝的是,長期被視為以太坊增長引擎的Layer-2 (L2) 生態系統卻幾乎保持“平穩”。這提出了一個關鍵問題:以太坊的L2現在是否遇到了瓶頸?

1.鏈上指標

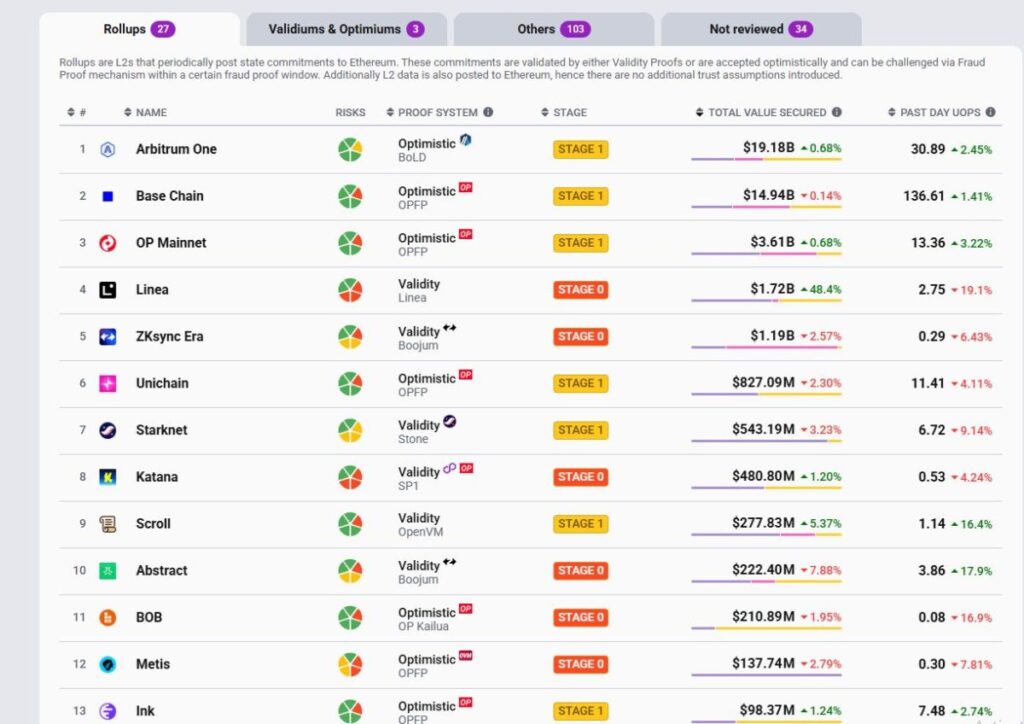

1.1 TVS – 總保障價值

與TVL不同,TVS提供了更準確的圖片 Layer2 實力。

- Arbitrum 目前以190億美元的TVS領先,受RWA資金流入推動。

- Base是最活躍的L2,但以140億美元的TVS排名第二。

- Optimism和Linea緊隨其後,但前四名已經遠遠領先於其他競爭者。

目前L2 TVS的格局高度集中於Arbitrum、Base和Optimism,Arbitrum明顯領先,Base穩固第二的位置。

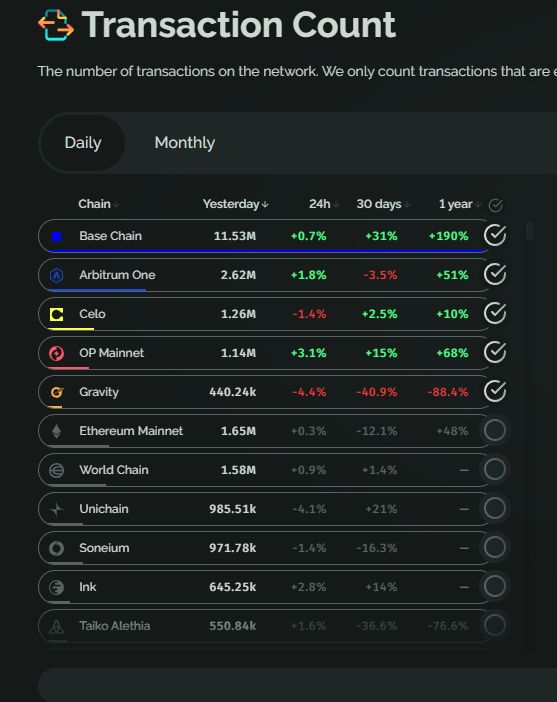

1.2 交易

每日交易顯示Base絕對主導,以約1100萬次交易/天,遠遠領先任何競爭者。

交易市場正在圍繞Base和Arbitrum進行整合,Base因Coinbase驅動的生態系統增長、大量交易量和有效的激勵活動而領先。

1.3 收入

收入圖景講述了相同的故事。

- Base主導,反映出其強勁且可持續的增長。

- Arbitrum排第二,每月產生約200萬美元,但仍遠遠落後於Base。

- 大多數其他項目——Blast、zkSync Era、Mantle、Linea——甚至無法突破每月50萬美元。

這顯示出,雖然一些鏈可以通過激勵或空投農業來提高日活躍用戶數 (DAUs),但將其轉化為通過排序器費用的實際收入仍然是一個挑戰。

OP Rollups (Base, Arbitrum)在所有主要指標上明顯優於zk Rollups (zkSync, Starknet):收入、活躍錢包、交易和經濟效率。

目前,L2競賽基本上是Base對抗Arbitrum。

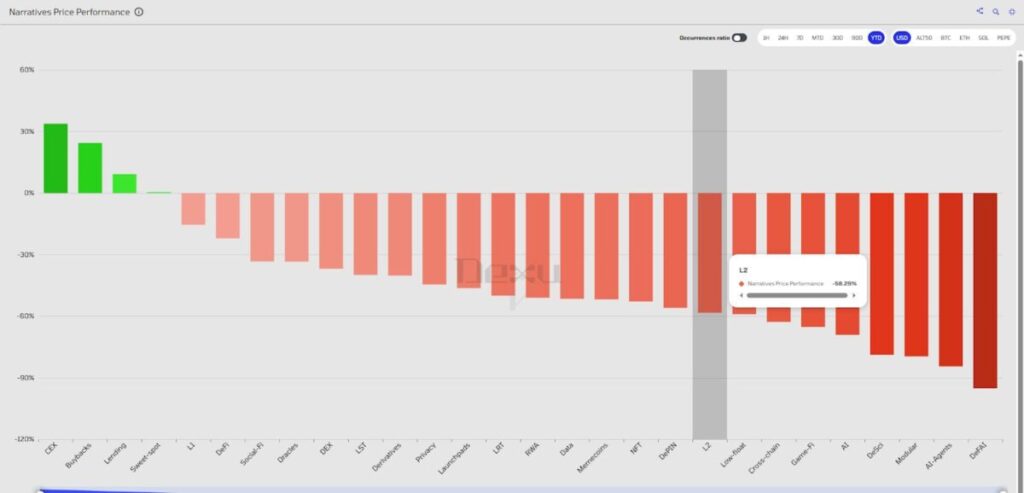

1.4 價格表現與其他行業的對比

儘管鏈上增長穩健,但L2代幣在價格方面卻是表現最差的行業之一。收入和費用存在,但實際的購買需求並未形成——這一點我們之後會詳細分析。

2. 顯著的技術更新

2.1 更快的區塊時間(<250毫秒)

由於L2不需要從第一天就優化去中心化,它們將更快的吞吐量和更低的燃氣成本放在首位。最近的升級包括:

- Base:Flashblocks(每2秒區塊時間上方的200毫秒小區塊)。使用Flashbots的技術,Base現在是最快的EVM鏈,幾乎瞬時確認。

- Arbitrum:Timeboost,默認250毫秒區塊時間(降至100毫秒)。這優化了MEV,減少了擁堵,並實現了更快的優先交易。

- MegaETH(測試網):10毫秒區塊時間,2萬TPS,旨在通過集中排序器和高端硬體實現10萬TPS及亞毫秒延遲。被稱為“實時以太坊”,適用於超高速度的應用。

2.2 解決互操作性與碎片化

通過L2進行擴容不可避免地會造成流動性和用戶的碎片化。目前的解決方案包括:

- OP Superchain:一個基於OP Stack的L2家族,旨在實現無縫連接、共享安全性和統一流動性。

- 採用:Base、Optimism、World Chain、UniChain、Celo。

- zkSync Elastic Chain:基於ZK的鏈的生態系統(rollups、validiums、volitions),通過zk-proofs進行安全性。

- 採用:抽象鏈(Pudgy Penguins),推動本地賬戶抽象 + NFT交易。

- Arbitrum Orbit:在Arbitrum Nitro上進行可定制L2/L3部署的框架,具有本地互操作性。

- 採用:XAI、Robinhood。

到目前為止,互操作性仍然是一個優先事項,但尚未出現完全可行的解決方案。

3. 主要挑戰

3.1 集中排序器 – L2最大的弱點

大多數主要的L2(Base、zkSync、Linea、Scroll、Optimism、Arbitrum)依賴於一個單一的排序器,這提高了效率但帶來了系統性風險。

- 例子:2025年7月,Base(Coinbase的L2)在其主要和備用排序器均失效時停機超過30分鐘。用戶無法交易、提現,甚至訪問數據。

這引發了懷疑:L2是否真的能繼承以太坊的“永不宕機”哲學?

更糟糕的是,當排序器失效時,用戶界面和RPC端點停止響應,導致提現幾乎不可能——即使理論上存在數據可用性。排序器甚至可以審查提現請求。

一個提議的解決方案:基於層的rollups——將排序器直接集成到以太坊L1驗證者集。這種模型仍然處於早期階段,尚未在規模上可部署。

3.2 L2代幣 – 衰弱的增長驅動力

本地L2代幣大多缺乏有意義的實用性:

- 未用作燃氣。

- 未抵押以維護網絡安全。

- 未分得排序器收入。

例子:

- Base在12個月內產生約9300萬美元的排序器收入——不需要代幣。

- Arbitrum賺取約2000萬美元的費用,但ARB未能捕捉這一點。

- Optimism也沒有分享收入,儘管Superchain在擴展。

→ 這使得沒有自然的購買壓力,而投資者的解鎖則增加了持續的賣壓。因此,L2代幣在過去兩年中成為表現最差的類別之一。

3.3 流動性碎片化與糟糕的用戶體驗

儘管L2帶來了更低的費用,但它們也造成了流動性碎片化並使用戶體驗變得複雜:

- 樂觀rollups:約7天提現。

- ZK rollups:約1天提現。

- 到2025年中,將有20多個L2——每個都擁有自己的RPC、探索器和用戶界面。跨L2轉移需要橋接(緩慢、昂貴、有風險)。

對於新手來說,每個L2都感覺像是“重新開始”。這加大了學習曲線,驅使用戶流失。

同時,像Solana或NEAR/TON這樣有分片的L1提供了流暢的用戶體驗:統一的錢包、快速的交易、低費用。這有助於解釋Solana在2024–2025年的TVL和DAU強勁回升,儘管L2的技術進步。

4. L2為$ETH帶來什麼價值?

以太坊L1保障L2,但流向ETH的經濟價值微乎其微,造成了不對稱。

- 在EIP-4844 (Dencun, 2024)之後,rollup數據發布成本下降了88–99%。

- 之前,rollups每天花費數百ETH作為數據通訊,通過EIP-1559顯著貢獻了ETH的消耗。

- 後Dencun:許多L2現在每批僅花費幾十美元,將ETH消耗從Dencun前的約15,000 ETH/150天減少到每天僅3–4 ETH。

影響:L2活動激增,但ETH的價值捕捉崩潰——削弱了“超聲貨幣”的理論,讓ETH表現不佳。

潛在的解決方案:

- 基於層的rollups:以太坊驗證者作為排序器,將收入重新路由回ETH。

- 共享排序市場:將費用分配給ETH持有者/再持有者。

5. 總結

以太坊L2仍然是以太坊擴展路線圖的核心:更便宜的費用、更高的吞吐量以及與EIP-4844和即將到來的Fusaka更新等主要L1升級的對齊。它們正在成為一個關鍵的應用層,使從DeFi到RWA的所有事物得以實現。

但挑戰仍然存在:集中排序器、流動性碎片化、代幣經濟學薄弱,以及與L1的經濟不對稱。雖然鏈上活動正在蓬勃發展,但L2代幣表現不佳,這使得該行業難以跟上 hype。

免責聲明: 此內容不提供投資、稅務、法律、財務或會計建議。MEXC僅出於教育目的分享信息。始終自己做功課,了解風險,並負責任地投資。

加入 MEXC 並立即開始交易